Бюджетирование может вывести компанию на сверхрезультаты, а может и вовсе не работать на благо бизнеса. Чтобы понять, насколько успешно бюджетирование в компании — нужна диагностика всей системы.

В статье разбирались с экспертами, когда и как проводится анализ системы бюджетирования, что оценивается при проверке и кто этим занимается в компании. А также по каким причинам система бюджетирования может быть неэффективной и как лучше выстроить бюджетный процесс на предприятии.

С чего начать анализ бюджетирования

Бюджетирование — это инструмент управленческого контроля и оценки финансовых результатов работы компании. Финансовый план помогает руководству увидеть, достигает ли компания своих целей, куда она идет и как управляет своими ресурсами.

Каждый бюджет и показатель в этой системе должен работать на цели компании. Если бюджеты подписывают, чтобы просто положить в стопку, они не будут работать. Также бюджетирование не будет эффективным, если оно начинается не со стратегии управления предприятием, а сразу с планирования бюджетов.

Надежда Розумеенко

МВА, CFO, финансовый консультант:

“Управлять предприятием нужно таким образом, чтобы оно достигло поставленных целей в меняющихся условиях внешней среды, не теряя устойчивости. Как правило, цели перед предприятием ставят его владельцы. Заключаются они в получении прибыли, в росте продаж и захвате определенной доли рынка. Либо в повышении эффективности бизнес-процессов и увеличении стоимости компании.

Одно из условий эффективности системы планирования — взаимосвязь стратегических целей компании с долгосрочными и краткосрочными планами.

- Долгосрочное планирование — это общий прогноз деятельности предприятия на 3-5 лет, постановка показателей достижения стратегических целей, планирование инвестиций и источников их финансирования.

- Краткосрочное планирование — детальный прогноз всех сфер деятельности предприятия на ближайший год, квартал, месяц и даже неделю, составленный в виде бюджетов.

Следовательно, управлять предприятием нужно так, чтобы сохраняя устойчивость одних показателей деятельности (производительности труда, торговой наценки и пр.), добиваться роста других показателей: объемов продаж, активов предприятия, прибыли.

Руководителям жизненно важно понимать, что относится к этим ключевым показателям. Какие их оптимальные и минимально допустимые значения на данном этапе деятельности компании. Какие ресурсы и когда понадобятся предприятию, чтобы предвидеть неблагоприятные ситуации, анализировать и упреждать возможные риски, добиваться эффективного использования привлеченных, заемных средств.

Для этого и существует бюджетирование — система комплексного, «сквозного» планирования, анализа и контроля деятельности предприятия, поставленная на регулярную основу”.

Чтобы система бюджетирования работала эффективно, ее построение нужно начинать не только с целей и задач бюджетного управления.

Но также важно определить:

- систему сбалансированных показателей, по которым можно будет оценить результаты бюджетирования;

- финансовую структуру и бюджетную модель;

- ответственных за исполнение бюджетов в ЦФО (Центрах финансовой ответственности);

- структуру бюджетов;

- регламент процессов бюджетирования;

- схемы мотивации исполнителей.

Если же изначально непонятно, какие задачи руководство компании собирается решать с помощью бюджетирования и на основании чего планируют принимать управленческие решения — система бюджетов будет малоэффективна или вовсе не сможет работать.

Когда нужен анализ системы бюджетирования

По каким причинам финансовое управление может давать сбой и когда необходим анализ всей системы бюджетирования?

- Анализ системы бюджетирования в компании проводится, если предприятие не достигает поставленных целей, — объясняет Надежда Розумеенко. — А данные в бюджетах не могут предоставить факторный анализ причин этого.

Во многих компаниях есть 2 распространенные проблемы в бюджетном управлении:

- отсутствие связи между долгосрочным и краткосрочным планированием. При текущем планировании деятельности на ближайший год не учитываются долгосрочные цели компании, маркетинговые исследования рынка. Прогноз делается только на основании статистических данных прошлых периодов и на ничем не обоснованных эмоциях сотрудников.

- отсутствие бюджетирования по количественным показателям деятельности — когда бюджеты строятся только по денежным показателям. Отсюда в бюджетах может присутствовать недостаточная обоснованность прогнозных денежных сумм, и недостаточная взаимосвязь с маркетинговыми и производственными планами предприятия.

Чтобы не допустить этого, к бюджетному управлению необходимо подходить системно.

Бюджетирование не должно быть зоной ответственности только финансового руководителя, так как это — связующий процесс взаимодействия всех ключевых сотрудников и руководителей ЦФО компании. Финансовый руководитель, кроме разработки бюджета своего финансового департамента, должен выступать координатором процесса и интегратором всех бюджетов в сводный бюджет компании.

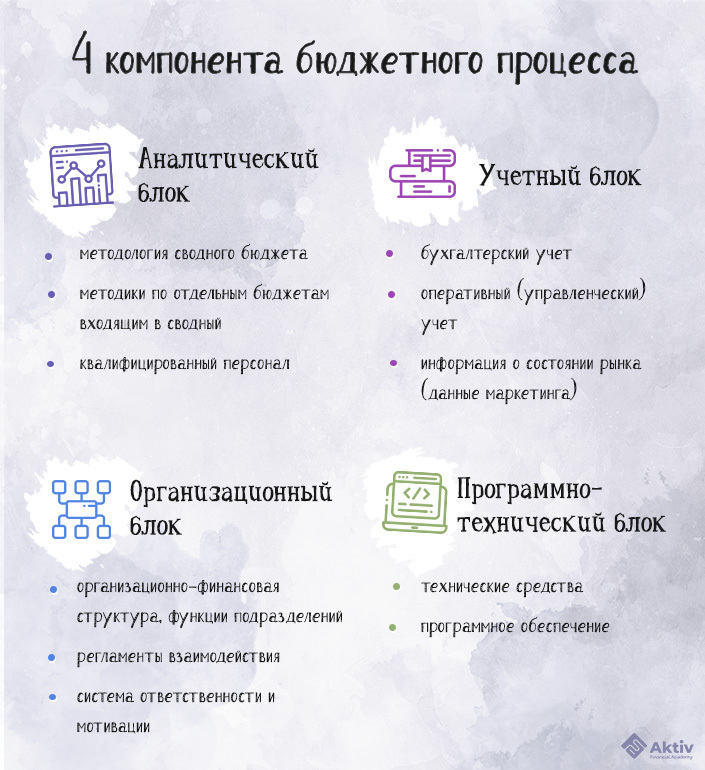

По словам эксперта, для практического внедрения системы бюджетирования на предприятии также необходимы такие обязательные компоненты, как методология, учетные системы, организационно-финансовая структура и программное обеспечение.

Что еще необходимо учесть при построении бюджетирования, чтобы оно было эффективным — разбирали в статье «Бюджетирование на предприятии: что включает и как организовать».

Александр Сандульский

руководитель проекта Финоко

“Как показывает наш опыт, компании задумываются об анализе системы бюджетирования, когда она начинает давать сбои. Под анализом мы понимаем изучение процессов, каким образом бюджет готовится и как контролируется его выполнение.

Главный метод анализа системы бюджетирования — это аудит, подразумевающий сравнение установленных регламентов, в частности, положения о бюджетировании, с реальными действиями людей. Сплошь и рядом встречается ситуация, когда регламенты лежат «мертвым грузом», а компании ставят перед собой совершенно нежизнеспособные планы. При этом, ошибки, как правило, исправляются в пожарном порядке — вот здесь и сейчас нас беспокоит конкретный документ или статья расходов. И подход такой: давайте мы это приведем в порядок, а потом, может быть, подумаем над первопричинами возникновения проблемы.

Аудит системы бюджетирования состоит из двух компонентов.

- 1. Работа с документами — анализ положений о бюджетировании, финансовой структуре, бизнес-процессов и пр.

- 2. Глубинные интервью с людьми, которые занимаются формированием бюджетов.

В итоге — либо приводим в соответствие регламентам действия сотрудников, либо даем рекомендации по приведению положений в соответствие с реалиями.

Оценки эффективности бюджета бывают количественными и качественными. И более важные тут качественные оценки, они не измеряются конкретными цифрами. Из количественных можно отметить разве что скорость — бюджет до пятого числа, следующего за отчетным периодом.

Конечно, можно анализировать и отклонение бюджета от бухгалтерского учета. Однако понять это можно только с задержкой в несколько месяцев. В этом случае отчет о подобных отклонениях рискует стать своего рода свидетельством о смерти компании, когда уже невозможно что-то сделать с этими отклонениями”.

Анализ бюджетирования на примере торговой организации

При диагностике системы бюджетирования обычно рассчитывают эффективность разработанных бюджетов, успешность их выполнения и затраты на их разработку. Оценивают качество информации, используемой при составлении бюджетов, а также обоснованность и реалистичность бюджетных показателей.

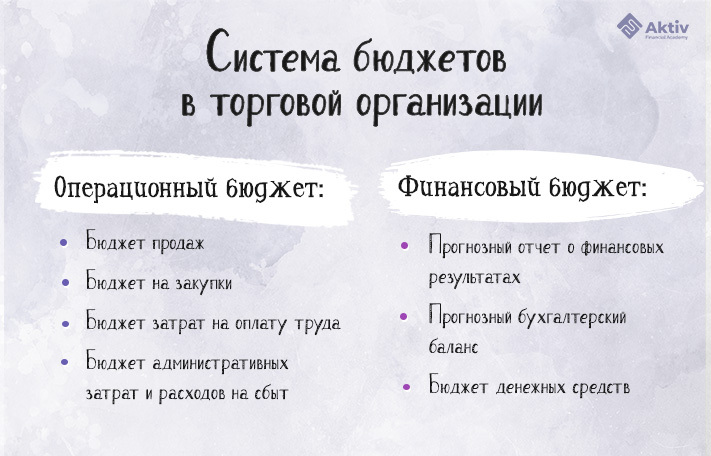

Посмотрим на примере, как может выглядеть анализ бюджетирования в торговой компании, где ведут 2 группы бюджетов: финансовый и операционный.

Продиагностировать такую систему бюджетирования можно по двум направления:

- 1. эффективность разработанных бюджетов — тут необходимо проанализировать, насколько успешно будет работать компания при достижении запланированных показателей;

- 2. анализ организации процесса бюджетирования — оценить, насколько целесообразна разработка бюджетов на предприятии.

Вначале нужно рассчитать эффективность отдельно каждой группы бюджетов:

- операционный бюджет — по показателям рентабельности финансовых планов продаж, закупок, административных расходов и пр.;

- финансовый бюджет — на основе показателей прибыльности, коммерческой рентабельности, оборачиваемости денежных средств, финансовой устойчивости, ликвидности, и т.д..

Показателями эффективности бюджетирования в торговой организации может быть прибыльность товарооборота, денежных средств и капитала.

Чтобы рассчитать целесообразность самого процесса бюджетного управления, нужно посмотреть, сколько времени потратили сотрудники на бюджетирование и какую долю их заработная плата занимает в ФОТ (Фонде оплаты труда). А также сравнить отклонение фактических показателей от запланированных, чтобы понять насколько все эти затраты были оправданы.

Кто обычно занимается анализом системы бюджетирования в компании и какие решения принимаются по итогам такого анализа?

- Как правило, анализ системы проводит финансовый директор, — рассказывает Надежда Розумеенко. — Или может быть бюджетный контролер, если это крупная компания.

Анализ проводится на соответствие действующей системы бюджетирования установленным требованиям. По итогам анализа принимаются решения о возможной доработке структуры бюджетов, методики планирования показателей, учетной системы — например, введение новых аналитик для корректности проведения план-факт анализа. А также решается, что нужно изменить в финансовой структуре ЦФО, в зонах ответственности ключевых сотрудников и т.д.

Как правило, все изменения и улучшения вносятся в систему бюджетирования перед началом бюджетного процесса следующего периода. Оформляются внутренними распорядительными документами, с которыми должны быть ознакомлены все участники бюджетного процесса.

От чего зависит эффективность бюджетирования на предприятии

Успех бюджетирования зависит от поставленных целей перед системой, выбранной бюджетной модели и грамотно выстроенной финансовой структуры. А еще от слаженной работы менеджмента и мотивации персонала. Ведь составить бюджеты в планово-экономическом отделе — это полдела. То, как эти бюджеты примут в подразделениях к исполнению, играет не меньшую роль.

От чего еще зависит эффективность бюджетирования на предприятии и по каким причинам оно может не работать? Рассказывает Надежда Розумеенко:

MBA, CFO, финансовый консультант

“Эффективность системы бюджетирования зависит от наличия четко сформулированных и озвученных целей: стратегических и текущих.

От правильно построенной системы бюджетирования:

- разработана ли правильная финансовая структура компании по ЦФО;

- разработан и утвержден процесс бюджетирования по срокам и ответственным;

- разработана система бюджетов ЦФО, методика планирования показателей;

- разработаны бюджеты в нескольких сценариях: оптимистический, пессимистический, средне-реалистичный;

- гибкость бюджетных моделей (быстрая перестройка при изменении ключевых показателей);

- применяется ли план-факт анализ, факторный анализ отклонений, корректирующие меры по мере выполнения бюджета.

Эффективность бюджетирования также зависит от того, насколько информативна система управленческого учета. Она должна быть «зеркальной» — сопоставимой относительно системы бюджетов (какое место занимает бюджетирование в системе управленческого учета — можно почитать в статье «Бюджетирование в системе управленческого учета» — прим. ред.).

И от мотивации ключевых сотрудников и руководителей ЦФО на своевременную разработку бюджетов и выполнение плановых показателей.

Бюджетирование работает правильно, если компания достигает поставленных целей, оцифрованных в бюджетах, с возможными отклонениями в пределах статистических погрешностей.

По каким причинам система бюджетирования может быть неэффективной?

- В условиях повышенной «турбулентности» и непредсказуемости бизнес-среды в обозримом будущем. Например, в связи с пандемией COVID-19 и в условиях неопределенности дальнейших путей и темпов развития экономик, по всему миру становится неактуальным долгосрочное планирование. Многие компании планируют деятельность только в краткосрочной перспективе.

- Технология бюджетирования в ее классическом варианте может быть неэффективна в компаниях, в которых нет исторически накопленных статистических данных своей деятельности. Например, в стартапах, или при выходе компании в «голубые океаны».

“Есть три подхода к бюджетированию, — считает Павел Вешаев:

1. «Считайте сами»

Собственники дают задание, финансисты составляют бюджет. В итоге он получается удобным для сотрудников, но не для бизнеса. Показатели занижены, поэтому никаких

сверхрезультатов компания при таком бюджетировании не достигнет.

2. «Я за вас посчитаю»

Собственник сам считает план и спускает его сверху. Показатели часто завышены, в них сотрудники не верят, а потому планы остаются просто на бумаге.

3. «Давайте вместе»

Руководство дает что-то вроде бюджетного послания, где говорит, сколько хочет заработать и каких объемов достичь. Детальные показатели для достижения и планы по выполнению

предлагает считать на местах. Это оптимальный вариант для развития бизнеса, при котором и интересы собственника учитываются, и цели бизнеса будут выполняться, и сотрудники

будут чувствовать себя вовлеченными в процесс.

Однако одного бюджета не достаточно. Рассчитав бюджет, рекомендую дальше поработать с финансовой моделью, чтобы посмотреть, как показатели текущего периода будут работать на будущее компании и к каким решениям могут привести.

Правильная система бюджетирования отвечает двум критериям:

- ведет к целям бизнеса и собственника;

- за счет выстраивания хорошей «управленки» позволяет четко понять, где бизнес находится сейчас.

Считаю, что бюджет должен быть выстроен не только по деньгам, но и по другим показателям — количество произведенной продукции, обслуженных клиентов и пр. То есть давать представление, сколько усилий нужно приложить, чтобы получить запланированный результат в деньгах. Это позволяет говорить с другими нефинансовыми подразделениями на одном языке, а бюджет перестает быть сухим и непонятным”.

"Эффективный бюджет дает честный ответ на вопрос собственников, как обстоят дела в компании на данный момент, — дополняет Александр Сандульский. — По моему мнению у бюджета есть две важнейшие характеристики — быстрота и точность. Если его получить с большим опозданием, то принимать управленческие решения на его основе будет уже поздно.

При этом бюджет должен быть с приемлемым уровнем точности. Не обязательно считать его до копейки, как в бухгалтерии. Ряд операций можно проигнорировать. Главное — чтобы бюджет давал адекватное представление о происходящем с бизнесом.

Уровень точности бюджета во многом зависит от размера компании. Мы иногда встречаемся с ситуацией, когда маленькое предприятие стремится поставить себе большую систему автоматизации с детальной аналитикой. Это большая ошибка. Все эти отчеты с огромным числом показателей не помогут принимать управленческие решения. Впрочем бывает и обратная ситуация — слишком большой уровень обобщения также способен исказить картину происходящего в компании. Поэтому важную роль при анализе бюджетирования играет оптимизация статей доходов и расходов. Для компании среднего размера их должно быть не более десятка. Важно выделить те, которыми можно управлять.

Когда компания выходит на серьезный уровень, становится невозможно вести аналитику в электронных таблицах. Хорошо автоматизированное бюджетирование позволит прогнозировать выполнение бюджета до окончания отчетного периода. И избежать еще одной болезни, с которой сталкиваются многие компании — двойного ввода первичных данных. Когда сначала данные фиксируются в бухгалтерии, а затем дублируются в системе управленческого учета. Мало того, что это потеря времени, так еще и чревато ошибками, которые могут повлиять на качество бюджетирования”.

Анализ системы бюджетирования позволит грамотно организовать бюджетный процесс на предприятии, эффективно управлять ресурсами и даже пересмотреть стратегию бизнеса в целом. Проводить его стоит тогда, когда компания не достигает намеченных целей, и когда есть ключевые показатели для диагностики системы.

Неэффективным бюджетное управление может быть по многим причинам: от неверно выбранной модели бюджетирования, из-за непрофессионализма персонала или негибкой стратегии бизнеса. Поэтому при оценке системы бюджетирования берутся во внимание все факторы: как внутренняя готовность компании к бюджетированию, так и ее способность быстро адаптироваться к внешним обстоятельствам бизнес-среды.