Двойное налогообложение – серьезная проблема для многих украинских компаний, имеющих бизнес в Польше. Это возникает из-за неспособности избежать налогообложения одной и той же прибыльной деятельности двумя разными странами. Однако существуют стратегии, которые могут помочь снизить это негативное влияние и максимизировать прибыль для украинских компаний.

1. Использование налоговых соглашений

Одним из наиболее эффективных способов уменьшения двойного налогообложения является использование налоговых соглашений между Украиной и Польшей. Эти соглашения могут предусматривать освобождение от налогообложения части прибыли или применение пониженных ставок налога.

2. Использование структур инвестиционного собственного капитала

Создание структур инвестиционного собственного капитала может оказаться полезным для уменьшения двойного налогообложения. Это позволяет компаниям эффективно маневрировать между разными юрисдикциями и использовать преимущества налоговых систем каждой из них.

3. Использование структур распределения прибыли

Структуры распределения прибыли позволяют украинским компаниям перераспределить часть прибыли в бизнес-структурах в Польше. Это может быть целесообразно для оптимизации налоговых обязанностей и уменьшения двойного налогообложения.

4. Использование структур управления рисками

Создание структур управления рисками является еще одной эффективной стратегией. Эти структуры позволяют управлять налоговыми рисками, связанными с двойным налогообложением, путем эффективного распределения рисков между разными предприятиями в группе.

Договор об избежании двойного налогообложения между Украиной и Польшей

Договор об избежании двойного налогообложения между Украиной и Польшей является ключевым инструментом для уменьшения налоговых рисков для компаний, осуществляющих бизнес в обеих странах. Настоящий договор предоставляет правовую базу во избежание двойного налогообложения на прибыль, доходы от дивидендов, проценты и роялти.

Основные положения договора

-

Определение резиденции. Договор определяет, что физическое лицо будет считаться резидентом в том государстве, где оно имеет постоянное проживание, а юридическое лицо – там, где оно зарегистрировано.

-

Налоговые ставки. Договор устанавливает максимальные ставки налога на прибыль, которые могут применяться к резидентам другого государства. К примеру, максимальная ставка налога на дивиденды может быть ограничена на уровне 5% или 10%.

-

Освобождение от налога. Договор предусматривает освобождение от налога на некоторые виды доходов, например на доходы от предоставления услуг, если эти услуги предоставляются за границей и не превышают определенного объема.

-

Процедура разрешения споров Договор содержит механизмы разрешения споров, которые могут возникнуть в отношении интерпретации и применения его положений.

Преимущества для бизнеса

-

Минимизация налоговых рисков. Договор позволяет компаниям избежать двойного налогообложения и платить налоги только в одной из стран.

-

Стимулирование инвестиций. Уменьшение налоговых обязанностей способствует привлечению инвестиций и развитию бизнеса в обеих странах.

-

Поддержка интернационального сотрудничества. Договор способствует развитию экономических отношений между Украиной и Польшей и поддерживает международное сотрудничество.

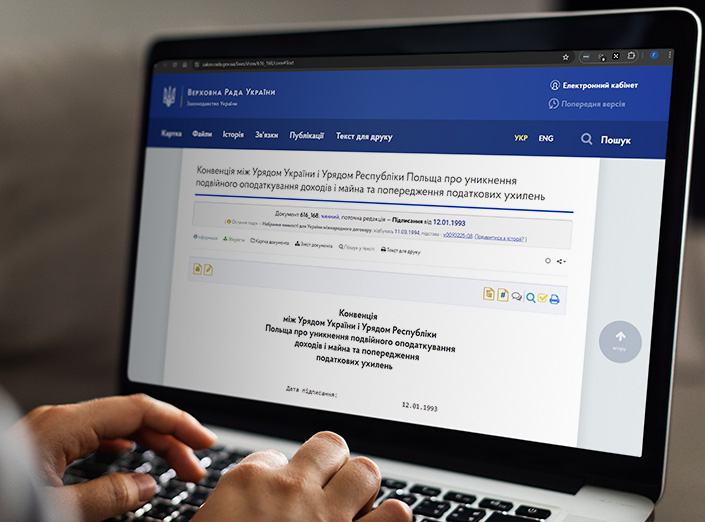

Конвенция об избежании двойного налогообложения между Украиной и Польшей

Конвенция об избежании двойного налогообложения между Украиной и Польшей является важным правовым документом, создающим рамки для уменьшения налоговых рисков для компаний, имеющих бизнес в этих двух странах. Целью этой конвенции является избежание двойного налогообложения и предотвращения налоговых уклонений. Рассмотрим некоторые ключевые положения настоящей конвенции и ее преимущества для бизнеса.

Основные положения конвенции

-

Определение резиденции. Конвенция определяет критерии резиденции физических и юридических лиц, что позволяет избежать двойного налогообложения.

-

Налоговые ставки. Устанавливается максимальная ставка налога на прибыль, которую каждая страна может применять к доходам, полученным резидентами другой страны.

-

Освобождение от налога. Конвенция предоставляет освобождение от налога на некоторые виды доходов, такие как дивиденды, проценты и роялти при условии соответствия определенным критериям.

-

Процедура разрешения споров. Содержит механизмы разрешения споров между странами по интерпретации и применению положений конвенции.

Преимущества для бизнеса

-

Минимизация налоговых рисков. Конвенция позволяет избежать двойного налогообложения и упростить процедуру уплаты налогов для компаний, осуществляющих бизнес в обеих странах.

-

Стимулирование инвестиций. Снижение налоговых обязанностей способствует привлечению инвестиций и развитию бизнеса в обеих странах.

-

Поддержка международного бизнеса. Конвенция способствует развитию экономических отношений между Украиной и Польшей, стимулирует торговлю и инвестиции между этими странами.

Специальные требования по увольнениям в соответствии с Конвенцией об избежании двойного налогообложения

Чтобы иметь право на увольнение в соответствии с Конвенцией об избежании двойного налогообложения между Украиной и Польшей, необходимо выполнить определенные требования:

-

Статус резидента. Налогоплательщик должен быть резидентом одного из договорных государств в соответствии с положениями Конвенции.

-

Приемлемый доход. Доход должен соответствовать категориям, указанным в Конвенции, таким как дивиденды, проценты, роялти и прирост капитала.

-

Соответствие положениям сделки. Налогоплательщик должен соблюдать конкретные положения, изложенные в Конвенции, включая любые требования по документации и процедурные указания.

Другие стратегии уменьшения двойного налогообложения в Польше для украинских компаний

Помимо возложения исключительно на Конвенцию об избежании двойного налогообложения между Украиной и Польшей, украинские компании могут ввести дополнительные стратегии для минимизации влияния двойного налогообложения и оптимизации своих налоговых обязательств в Польше:

-

Использование налоговых льгот. Украинские компании могут использовать иностранные налоговые льготы для зачисления налога, уплаченного в Польше против своих украинских налоговых обязательств. Эта стратегия помогает предотвратить двойное налогообложение, позволяя им высчитывать налоги, уплаченные в Польше, со своих украинских налоговых счетов.

-

Политика трансфертного ценообразования. Внедрение политики трансфертного ценообразования поможет оптимизировать внутригрупповые транзакции и обеспечить соблюдение как украинского, так и польского налогового законодательства. Подходящее оформление документов и соблюдение принципов независимых отношений могут минимизировать налоговые риски и споры.

-

Налоговое планирование и структурирование. Участие в деятельности по налоговому планированию и структурированию может помочь оптимизировать общую налоговую позицию компании. Это может предусматривать выбор наиболее эффективных налогообложений бизнес-структур, местоположений и инвестиционных стратегий, чтобы минимизировать налоговые обязательства в обеих странах.

-

Использование структур холдинговой компании. Создание холдинговой компании в юрисдикции с благоприятными налоговыми соглашениями и режимами может помочь уменьшить налоговые обязательства по дивидендам, приросту капитала и роялти.

Сравнение с подобными соглашениями между другими странами

Конвенция об избежании двойного налогообложения между Украиной и Польшей имеет много общего с соглашениями между другими странами. Однако могут быть отличия в следующих аспектах:

-

Ставки налога – максимальные ставки налога на дивиденды, проценты, роялти и прирост капитала могут отличаться в разных сделках в зависимости от предпочтений сторон переговоров.

-

Специальные положения – каждая конвенция может иметь уникальные положения, адаптированные к конкретным системам налогообложения и экономическим условиям договорных государств.

-

Правила проживания – критерии определения статуса проживания и процедуры разрешения конфликтов по проживанию могут отличаться в зависимости от конвенций.

-

Административные процедуры – Административные процедуры заявлений об исключениях, подаче документов и разрешении споров могут различаться в зависимости от конвенций.

В целом, хотя Конвенция об избежании двойного налогообложения между Украиной и Польшей соблюдает общие принципы таких соглашений, украинским компаниям важно понимать ее конкретные требования и положения, чтобы эффективно минимизировать двойное налогообложение и оптимизировать свою налоговую позицию в Польше.

Вывод

Применение вышеперечисленных стратегий позволяет украинским компаниям эффективно избегать двойного налогообложения и максимизировать их прибыль в условиях бизнеса в Польше. Для успешного использования этих стратегий рекомендуется получить консультацию опытных специалистов в области международного налогообложения.