Коли заходить мова про цифровізацію бізнесу, фіндир уже не просто відповідає за цифри. Він стратегічний партнер, захисник даних і при цьому перший претендент на посаду CDTO – для цього в нього є всі передумови, ресурси та навички. Ми вивчили низку досліджень і поспілкувалися з експертами, щоб розібратися, як саме фінансовий директор бере участь у цифровізації бізнесу, за що відповідає. Що він повинен знати і вміти, щоб справлятися з новими завданнями в бізнесі.

Яку роль фінансовий директор може і повинен відігравати в цифровізації

Зазвичай цифровізацію бізнесу проводять, щоб збільшити доходи й поліпшити клієнтський сервіс. Тому нею займається або ІТ-відділ спільно з маркетингом і продажами. Або спеціально створений діджитал-відділ на чолі з директором із цифрової трансформації (CDTO). Генеральний директор «спонсорує» цей проєкт, а роль фінансового директора зводиться до розподілу ресурсів і фінансового контролю. Як показує досвід компаній, такий розклад сил не зовсім ефективний. Без активної участі фінансового директора на всіх етапах цифровізації, є ризик не вийти на очікувані вигоди або зовсім «поховати» проєкт.

Наприклад, в одній компанії з видобутку корисних копалин вирішили збільшити обсяги виробництва. Уже на першому етапі трансформації, фінансовий директор побачив, що маржинальний прибуток виробництва менший за той, що очікували менеджери. Через коливання цін на сировину змінилося співвідношення між змінними витратами, постійними витратами та виторгом. Завдяки фінансовому аналізу вдалося вчасно змістити пріоритети трансформації зі збільшення виробництва на підтримку більш прибуткових сфер бізнесу.

Саме фінансовий директор здатен найкраще підготувати організацію до цифровізації: спрогнозувати зміну економіки бізнесу, визначити критерії оцінювання успішності проєкту, створити систему управління ресурсами та навчити цього інших. І, як показує загальна тенденція у світі, поступово фіндири до цього приходять.

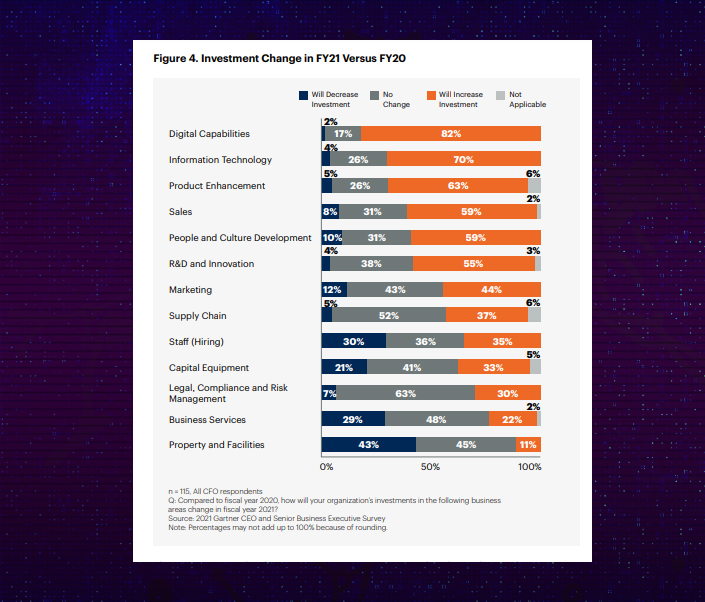

Згідно з дослідженням Gartner, 82% фінансових директорів планують у найближчі рік-два збільшити інвестиції в цифрові можливості компанії, а 70% – в інформаційні технології. Це пов'язано з тим, що CFO розглядають технології як конкурентний фактор, здатний збільшити продуктивність підприємств.

За даними Gartner, в 2021 році інвестиції в цифрові можливості та інформаційні технології різко контрастують з інвестиціями в бізнес-послуги, юриспруденцію, ризик-менеджмент

Як показало опитування фінансових директорів від Deloitte, вітчизняні компанії вже минулого року збільшили інвестиції в ІТ, управління даними та автоматизацію бізнес-процесів. Вони стали активніше вкладатися в організацію цифрового робочого простору і захист даних. І фінансовий директор у цьому процесі вже не просто відповідає за фінанси. Він стає бізнес-партнером, стратегом і навіть ініціатором цифрових перетворень у компанії.

Сергій Трушкін, бізнес-тренер, автор унікальних розробок в інфосфері:

«Коли мова заходить про цифрову трансформацію, то перший, хто спадає на думку, – це ІТ-директор. Раз цифра, значить нехай айтішники й оцифровують компанію. А всі інші топи – логісти, виробництво, фінансисти – зазвичай активної участі не беруть. І це перша проблема. Цифровою трансформацією має займатися весь топменеджмент компанії та насамперед CFO, оскільки у фінансистів для цього є необхідний досвід. Років 10-15 тому, на зорі розвитку бізнесу, фінансові директори налагоджували облік і були головними постановниками завдань ІТ-відділу. У цифровій компанії керують усім роботи і моделі. CFO все це простіше зрозуміти, тому що він керує фінансами за допомогою великої кількості бюрократичних інструментів: правил бюджетування, формул всіляких лімітів, обмежень за рахунками, нормативів. Формулу комп'ютер може виконати краще за людину. Тому фінансисти, які вибудували складну фінансову систему, можуть повністю пересадити її на комп'ютер. І сучасні технології це дозволяють. CFO є лідером у якості управління. Він вміє правильно управляти двома ресурсними потоками: грошовими коштами та боргами компанії. У фінансиста для цього є низка інструментів: кредити, депозити, акції, облігації. Але ресурси в організації не тільки фінансові. Фінансові – найменші, а найбільші пов'язані з матеріальними потоками, технологічним обладнанням, сировиною, персоналом. І якщо CFO допоможе решті топів управляти ресурсними потоками з тією самою якістю, що і він, підприємство буде купатися в грошах. Зараз же втрати ресурсів бізнесу можуть становити від 10% до 40%».

Як CFO бере участь у трансформації бізнесу і які завдання вирішує

У нинішніх умовах перед фінансовими директорами стоїть подвійне завдання. З одного боку, відновити фінансове здоров'я організації після пандемії, а з іншого – прискорити зростання бізнесу завдяки розподілу інвестицій у цифрові ініціативи та поточні процеси. І, як зазначають експерти, за цим стоїть цілий пласт роботи.

Відстеження ефективності цифровізації

Одне із завдань фінансового директора в цифровій трансформації – пояснити топменеджерам і власникам, як зміниться економіка бізнесу при впровадженні технологій. І від чого залежить ефективність цифровізації.

В одному з подкастів експерти McKinsey розбирали приклад, коли під час трансформації у виробничій компанії прибуток впав на 5%. Спочатку це здавалося провалом, але за підрахунками CFO без трансформації втрати були б у 4 рази більшими. Адже на продуктивність могло вплинути безліч факторів, не пов'язаних із трансформацією: коливання цін на сировину, незаплановані збої в роботі або великі витрати на реструктуризацію.

Ефективність трансформації може залежати і від розміру компанії. У великих компаніях ефект буде мало помітний через великий обсяг витрат, що не залежать від впровадження цифрових технологій (оренда офісу, зарплати). І тільки досвідчений фінансовий директор здатний все це врахувати і виразно пояснити. Ще під час планування трансформації, фіндиректор має узгодити цифрові ініціативи з очікуваними бізнес-результатами. Першим з'ясувати:

-

скільки грошей планується витратити на цифрові технології;

-

як відстежувати ефективність цифрових зусиль і чи узгоджується це з тим, чого хоче досягти компанія;

-

як бізнес продовжить заробляти в процесі цифровізації і як технології можуть цьому допомогти чи завадити.

Розподіл бюджетів та інвестицій

Ефект від технологічних інвестицій складно розрахувати. Вони вимагають більш довгострокової перспективи, ніж інвестиції в основний бізнес. Ключове завдання CFO – збалансувати рентабельність інвестицій у цифрову трансформацію і короткострокові бізнес-цілі. І тут виникає проблема. Якщо об'єднати операційні бюджети з бюджетами на технології, є ризик витратити на цифровізацію більше, ніж планувалося. Або можуть зрости операційні витрати, не пов'язані з цифровізацією, і це позначиться на фінансовому результаті всієї компанії. Співвідношення інвестицій може постійно змінюватися. Тому фіндиректор має бути в курсі, як просувається проєкт цифровізації, і що може вплинути на витрати в той чи інший бік. Щоб враховувати різні сценарії, експерти Gartner радять CFO перейти від жорсткого фінансового планування до нульового бюджетування. А експерти з консалтингової компанії Accenture рекомендують йти шляхом поетапної автоматизації з коротшими термінами окупності.

Кібербезпека та захист даних

Фінансова команда – охоронці цінних даних, витік яких може дорого коштувати компанії. Саме тому CFO, а не IT-відділ, відповідає за збереження фінансових даних під час цифровізації. Для цього йому потрібно:

-

посилити захист інформації в обчислювальних системах, системах зберігання даних, забезпечити конфіденційність передачі інформації;

-

навчити персонал основ кібербезпеки – щонайменше, пояснити, що таке фішинг (виманювання логінів, паролів), як відбувається, і передбачити способи захисту від злому. Особливо це важливо в умовах віддаленої роботи, коли співробітники отримують доступ до баз і обмінюються інформацією в інтернеті.

Автоматизація фінансової системи

Усі перераховані вище завдання – тільки частина внеску фінансового директора в цифровізацію. Не менш важливо, як фінанси працюють усередині компанії. Тому CFO повинен насамперед застосувати цифровізацію до свого відділу, щоб звільнити час і ресурси для стратегічних завдань. Це може бути перехід на ERP-систему, аналітика в BI-системах, імплементація ЕДО, а також впровадження RPA-роботів для управління фінансовими потоками.

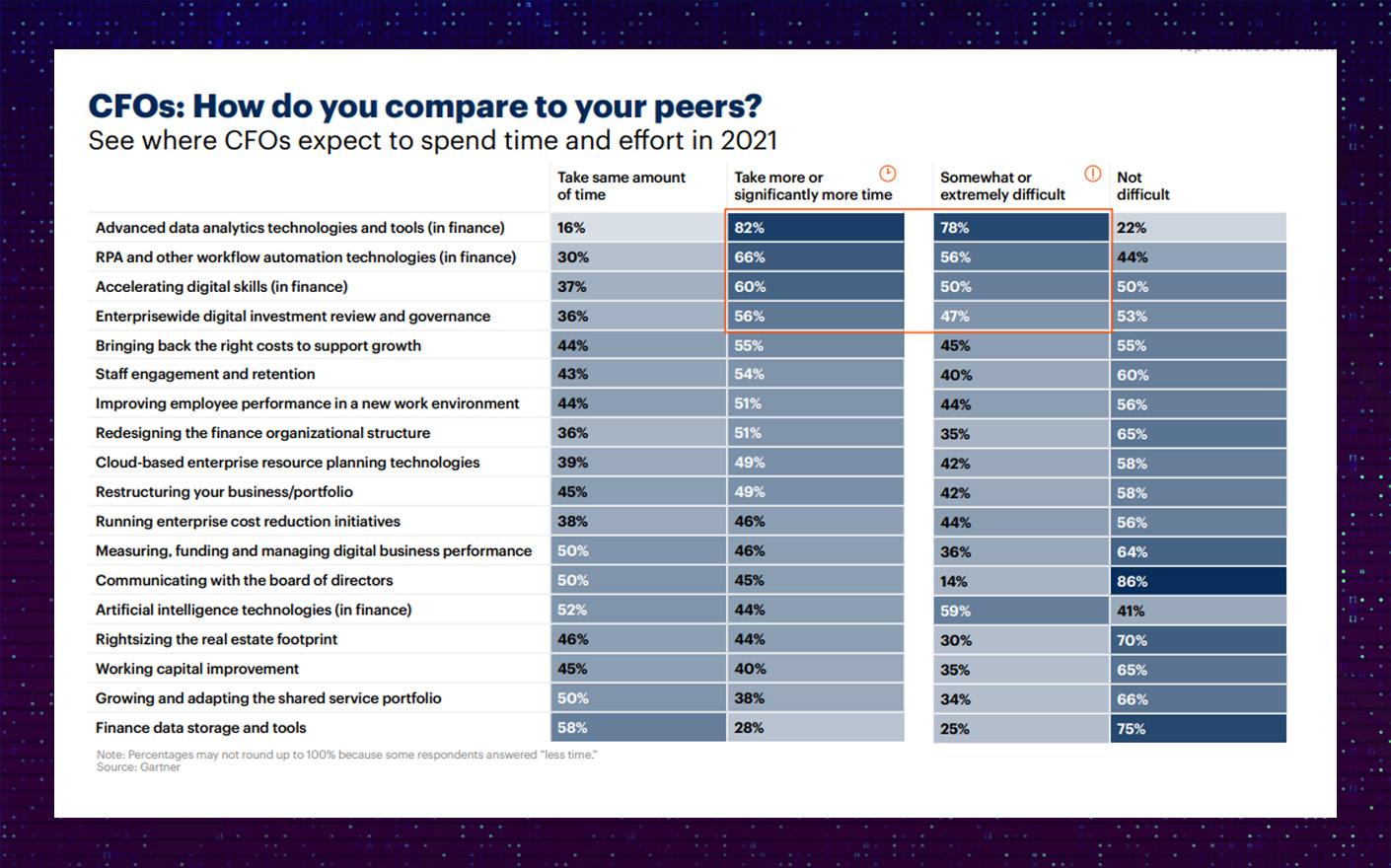

За даними Gartner, у 2021 році фінансові директори впроваджували інструменти аналітики даних (82%), RPA та інші технології автоматизації документообігу у фінансах (66%)

«Щоб зрозуміти, що таке цифрова трансформація, – зазначає Сергій Трушкін, – CFO для початку має застосувати до себе. Створити робота для управління фінансовими потоками. Потім із цим досвідом прийти до головного інженера і сказати: "Давай ми твої ресурси порахуємо, промоделюємо і почнемо ними керувати, так само як я керую грошима". Потім прийти до HR-директора, і так само допомогти з управлінням людськими ресурсами.

Якщо в компанії є CDTO, то фінансовий директор займається формулами, визначає інвестиційні повернення від перетворень. Під час зацифрування процесів ефекти (повернення інвестицій) обчислюються тисячами відсотків, а не десятками. І може так статися, що ефект піде не туди або його неправильно виконають. Тому при впровадженні будь-якої цифрової системи, без проведення пілотного проєкту, всі розраховані ROI не мають значення. Інший випадок, коли компанія будує 10-й завод і вже має досвід по 9-тьох заводах – тоді бізнес-план буде більш притомним. У ролі CDTO фінансовий директор уже стає бізнес-партнером. Але є тут невелике зауваження – це звідки компанія бере доходи. Зараз компанія заробляє, скажімо, на традиційних ринках. І цифровізація дає змогу підвищити оптимізацію цих процесів, отримати більшу маржинальність. Але на фіндира в ролі CDTO вішається новий обов'язок. Йому кажуть: "Зроби сервіси на основі наших даних, зароби мільярд. Створи нам нові ринки і нові джерела доходів, заробляй на цифрі". Тобто CDTO повинен вивести компанію на цифрові ринки – це ставиться йому в обов'язок. Саме з цього погляду CFO стає як партнер. Але не по старому бізнесу, хоча там теж є його внесок в операційну ефективність. Фіндир стає ще й цифровим маркетологом, і цифровим HR-ом. Відбувається розширення сфери діяльності. Якщо раніше він займався тільки фінансами, то тепер він має будувати систему і для інших ресурсних потоків. У сфері маркетингу – систему управління клієнтськими потоками, у сфері HR – потоками талантів. І взаємодіяти з відповідними топами». Таким чином, фінансовий директор спочатку допомагає топскладу компанії зрозуміти цифрову економіку. А потім стає її архітектором – з'єднує фінансову та ІТ-систему так, щоб можна було виміряти ефективність трансформації на рівні будь-якого підрозділу і всієї компанії загалом.

Які ще завдання розв’язує CFO в цифровому бізнесі і як цифровізація змінила фінанси – поділилася Алла Лакеєва, фінансовий директор:

«Цифрова трансформація торкнулася всіх секторів економіки і функціональних областей. Що вона означає для фінансів? Насамперед це значуща оптимізація документообігу. Значуща, тобто в десятки разів і, як наслідок, оптимізація не тільки чисельності персоналу, що працює з документами, а й архівного простору для зберігання первинки. Зі свого досвіду можу сказати, коли 2010 року я приєдналася до команди Strategy Partners Group, бухгалтерський облік у компанії вели 4 людини. Через 10 років оборот компанії зріс у 5,5 разів, а чисельність бухгалтерії скоротилася до 3-х осіб, тому що 95% всього документообігу компанії було переведено на ЕДО.

Крім цього, робота фінансів у цифровому просторі – це швидкість. Я думаю, всі стикалися в минулому з ситуацією, коли на підготовку щомісячної звітності йшло 2 місяці інтенсивної роботи. Фінансовий результат за перший квартал керівництво отримувало наприкінці травня і ставило резонне запитання: "А кому потрібен посмертний аналіз? Адже ложка дорога до обіду!". Зараз у компаніях із розвиненою системою автоматизації обліку на це йде 10 днів. Або інший приклад. Під час моєї роботи в ГК РОЛЬФ, була окрема команда аналітиків із 3-х осіб, які щодня до середини дня готували оперативний звіт "Business Daily Position", що містив у собі дані з продажів попереднього дня. Сучасні BI-системи зараз готують будь-який dashboard самостійно і в режимі on-line. Ще один важливий аспект переведення фінансів на цифру – це якість. Адже там, де людський фактор замінює штучний інтелект, немає місця помилкам. А якщо до цього процесу додати Big Data і машинне навчання, то отримуємо ефективний інструмент бюджетування та прогнозування. І це стосується не тільки виторгу та чистого прибутку. Штучний інтелект дає змогу також спрогнозувати періодичність оплат від контрагентів, потребу в зміні продуктової лінійки за сезонами та зміну профайлу самих клієнтів. Далі, перехід на цифру – це гнучкість, з точки зору, перебігу самих бізнес-процесів. Тепер не потрібно чекати повернення боса з відпустки, щоб він підписав мегаважливий документ з контрагентом. Адже перехід компанії на ЕДО дасть змогу це зробити в будь-який час із будь-якої точки світу».

Які навички потрібні CFO в цифровому бізнесі

Фінанси можуть бути рушійною силою цифрової трансформації. Але основна проблема фіндирів у їхній консервативності. Вони за своєю природою не схильні до ризику і перебудувати цей спосіб мислення стає непросто. Тому у фінансового директора є 2 шляхи розвитку в цифровому бізнесі:

-

залишатися кваліфікованим CFO з урахуванням цифровізації компанії;

-

стати CDTO.

У першому випадку СFO неминуче доведеться змінювати мислення й освоювати технології. Адже такі операції, як планування бюджетів, підготовка звітності вже можуть виконувати програми-роботи. І щоб залишатися конкурентоспроможним, фіндирам потрібно вивчати ІТ-інструменти для аналітики та бізнес-моделювання. А до традиційного моніторингу та прогнозування додати інноваційне мислення, лідерські якості та проактивність.

Цифровізація зачіпає всі сфери бізнесу. Тому CFO потрібно буде більше заглиблюватися в роботу інших відділів, допомагати їм розв'язувати фінансові питання і при цьому виявляти точки зростання для бізнесу. Не виключено, що для деяких CFO шлях зацифрування почнеться з вивчення азів цифрової трансформації. Як показує вищезгадане опитування Gartner, далеко не всі фінансові директори розуміють, що таке цифровізація. Дехто відповідає, що це електронна комерція і застосування штучного інтелекту (18%), хтось згадує аналітику даних або перехід на «дистанційку» (11%). Відсутність ясності, що таке цифровізація, може стримувати перехід фінансових директорів на новий рівень.

Як пояснив Сергій Трушкін, цифрова трансформація – це не класична автоматизація. Це щось інше і з цим потрібно розібратися.

«У книзі Managient Review MIT Sloan “Цифровізація: Практичні рекомендації з переведення бізнесу на цифрові технології" йдеться, що цифрова трансформація – це впровадження бізнес-процесів і методів, які дають змогу організаціям ефективно протистояти конкурентам у світі, що "зацифровується". І оскільки цифрові тренди розвиваються незалежно від наших зусиль, завдання керівників і CFO зокрема – адаптувати роботу компанії до того, як використовують цифрові технології клієнти, партнери, конкуренти, а також навчитися прогнозувати зміну їхніх очікувань і поведінки. Щоб побудувати робота з управління фінансами і використовувати цифру для підвищення працездатності компанії, фіндирам необхідно змінювати мислення, вчитися моделювати бізнес-рішення. Вивчати технології, як вони працюють і які можливості дають. Без цього розуміння він не зможе поставити ТЗ айтішнику».

Цифрова трансформація – це те, як використовувати дані, щоб зробити бізнес економічним і гнучким. Що ж потрібно знати і вміти фінансовому директору, щоб очолити цей процес? Експерти з KMDA у своєму дослідженні виділяють 6 ключових навичок:

-

базові знання про сучасні цифрові технології та вміння їх застосовувати;

-

цифрове мислення і використання цифрових технологій у розв'язанні завдань;

-

навичка роботи з даними – ухвалення рішень на основі бізнес-аналітики;

-

використання цифрових каналів для внутрішньої та зовнішньої взаємодії;

-

цифрова етика – розуміння принципів поведінки в цифровому середовищі;

-

знання принципів інформаційної безпеки.

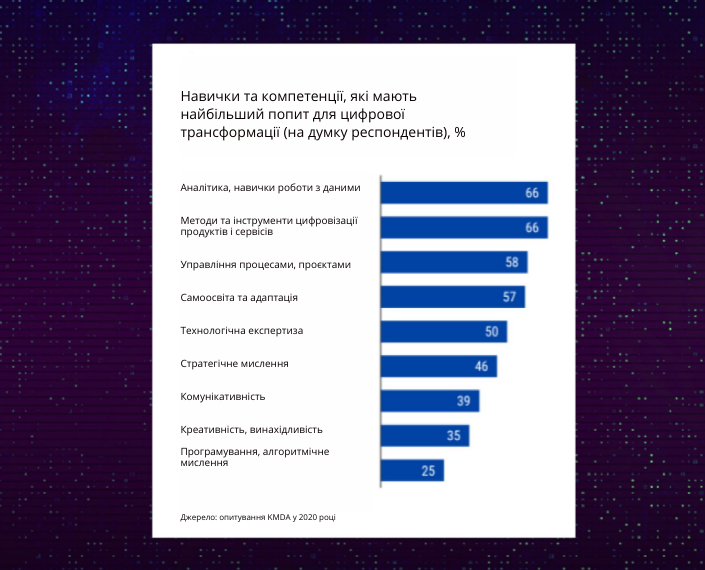

Зі звіту KMDA видно, що починати навчання варто з бізнес-аналітики, ІТ-інструментів і розвитку управлінських навичок

Чому CFO – перший кандидат на посаду CDTO? І що може перешкодити цьому переходу – пояснив Сергій Трушкін:

«У фіндира є всі необхідні компетенції, щоб очолити цифрову трансформацію в компанії. Повною мірою використовуючи свої знання в управлінні ресурсами, даючи завдання айтішникам, там де це необхідно, і залучаючи всіх інших топів до цієї діяльності. Тому я вважаю, що найкращим кандидатом на роль CDTO є фінансовий директор.

Але щоб ним стати, CFO потрібно постійно моніторити середовище, яке активно зацифровується. Конкуренти щось роблять, держава щось робить, приходить нове покоління. Не знати цього CDTO не може. Тому потрібно читати книжки, дивитися кейси, брати участь у конференціях. Досліджувати зміни в цифровому середовищі та на ринку бізнесу. Як мінімум, половину свого часу витрачати на навчання.

Завадити переходу CFO в CDTO може консерватизм. І тут варто звернути увагу на кар'єрні очікування. Якщо фіндир консервативний, не вивчає середовище і не зверне увагу, що він перший у черзі на цифровізацію, то він втратить свою конкурентну спроможність уже через 5-10 років. Або його замінять іншим фіндиректором, більш цифровим. Або відбудеться глобалізація – ресурси цієї компанії будуть підпорядковані комусь більш ефективному».

Фінансовий директор Алла Лакеєва також вважає, що перехід від ручного управління фінансами до цифрового неминучий. І що фінансовий директор від початку володіє всіма необхідними навичками, щоб стати CDTO:

«Цифрова трансформація фінансової служби без цифровізації всіх технологічних ланцюжків бізнесу неможлива.

Фінанси – це підрозділ, що працює з інформацією, а не створює продукт. І, якщо у виробництві переміщення напівфабрикатів по переділах, як і раніше, супроводжується ручним обліком, а продажі під час відвантаження воліють використовувати паперові накладні, то фінанси видаватимуть результат базового рівня. Інакше кажучи, збирати всі звіти, що називається, "ручками". Інше питання, що в сучасних умовах фінансовий директор, як бізнес-партнер (а не облікова функція), може і повинен стати лідером проєкту з цифрової трансформації бізнесу. Тому що він, володіючи цифрами, добре розуміє причинно-наслідковий зв'язок злетів і падінь компанії, має глибоку експертизу в усіх внутрішніх процесах і є ініціатором оптимізаційних змін, які дадуть змогу бізнесу відкрити для себе нові горизонти».

Сучасний CFO – один зі стовпів бізнесу, оскільки він відповідає за фінансове майбутнє компанії. Але щоб залишатися конкурентоспроможним, фіндиру потрібно стати цифровим та інноваційним. Поєднати фінанси та IT, розширити сферу діяльності. Навчитися самому і навчити колег, як за допомогою цифрових технологій гнучко керувати ресурсами компанії, підвищувати фінансовий результат і відкривати нові джерела доходів для бізнесу.