Развитие и стабилизация — самый перспективный вариант управления банковскими рисками. Если разработать эффективную тактику противодействия, неблагоприятные внешние или внутренние факторы не смогут нарушить функционирование бизнеса. А это означает снятие ограничений для расширения бизнеса и роста собственного капитала.

В статье разберемся, в чем состоит специфика банковской системы риск-менеджмента.

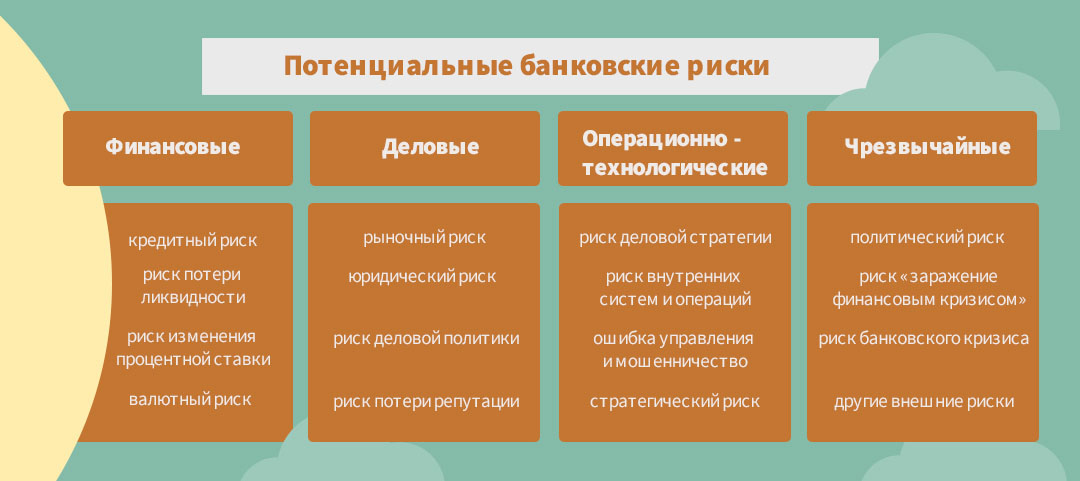

Риски, характерные для банков

Управление банковскими операциями — это менеджмент рисков, связанных с приносящими прибыль активами и банковским портфелем, в условиях изменения конъюнктуры. Они делятся на 2 большие группы:

- внешние — политические; законодательные; макроэкономические; социальные; конкурентные; чрезвычайные ситуации; страховые; инфляционные.

- внутренние — по активным операциям, пассивным, забалансовыми операциям; риски финансовых услуг.

При идентификации и оценке вероятных потерь необходимо учитывать отличную от предпринимательской специфику банковской деятельности. Наиболее актуально для нее управление кредитными рисками, которые могут быть вызваны изменением платежеспособности контрагентов, процентных ставок и балансового оборота средств. Еще одна серьезная опасность — потеря мгновенной ликвидности, ведущая к задержкам выплат и потере клиентов.

Важно!

Банковские риски никогда не приравниваются к нулю! Чем больше осуществляется операций, тем выше вероятность их возникновения.

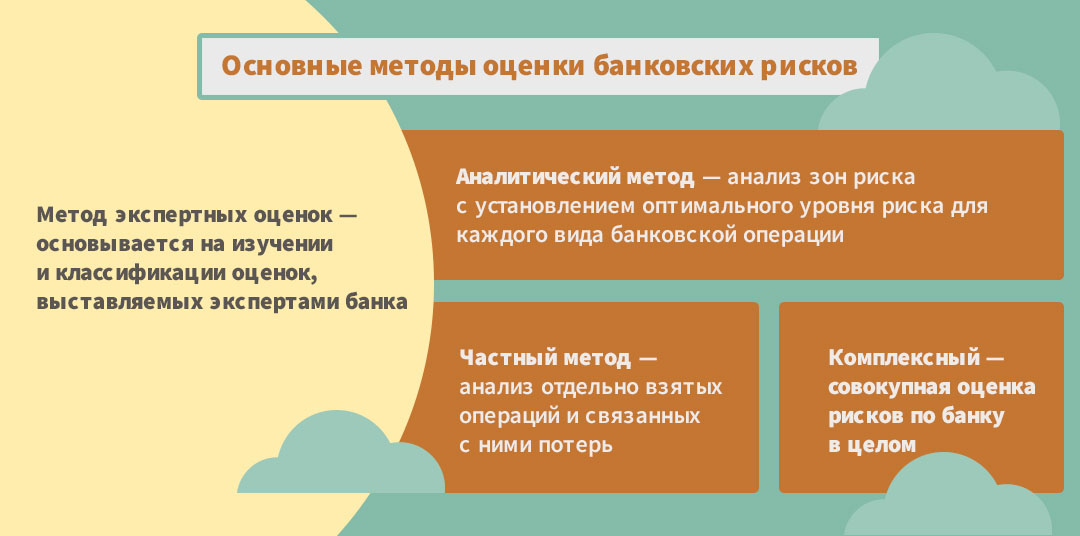

Методы оценки банковских рисков

Оценка банковских рисков — это постоянный процесс, в котором учитываются:

- внутренние и внешние изменения

- внедрение новых процессов, услуги

- стратегические цели

Неправильная оценка банковских рисков может привести к серьезным убыткам или даже банкротству. Таких примеров достаточно в западной практике. Midland Bank в Великобритании обанкротился из-за ошибочного прогноза в отношении процентных рисков, а Bank of New England в США не смог справится с кредитными потерями и перешел во владение государства.

При оценивании возможных потерь важно определить уровень допустимости банковских рисков, чтобы рассчитать необходимый размер резервного фонда. Для этого пользуются формулой:

, где

, где

Pi — частные риски по всем операциям;

E — корректирующий коэффициент внешних угроз;

K — суммарный капитал.

В результате оценивания может оказаться, что риски не соответствуют стратегическим целям банка. Тогда для управления ими придется пересмотреть текущие задачи, систему внутреннего контроля или даже организационную структуру.

Система управления банковскими рисками

Универсальной системы управления рисками не существует, ведь рыночные условия и структура у всех банков отличаются. Для каждого учреждения должна разрабатываться отдельная программа в соответствии с его целями и проблемами.

Крупные банки с большим количеством подразделений нуждаются в более развитой и продуманной системе управления рисками. Но принципы и функции системы риск-менеджмента одинаковы для всех учреждений.

Какие структурные подразделения включаются в систему риск-менеджмента

Чтобы система риск-менеджмента функционировала слаженно, в нее должны вовлекаться все структурные звенья компании от управленческого до операционных. Функции каждого подразделения должны быть закреплены, а причины для конфликтов интересов — минимизированы.

Непосредственное участие в системе защиты от рисков банка принимают:

- совет директоров

- руководство

- отдел риск-менеджмента

- бэк- и фронт-офисы

- служба внутреннего аудита

Ответственность за организацию системы защиты от рисков несет руководство банка. Оно контролирует деятельность соответствующего подразделения и отчитывается о результатах работы перед советом директоров.

В задачи фронт-офисов входит принятие рисков, а бэк-офисы регистрируют и контролируют их величину. Служба внутреннего аудита оценивает адекватность и выявляет недостатки системы.

Функции отдела риск-менеджмента

Отдел управления рисками должен быть финансово и структурно независим от остальных подразделений банка. В его функции входит обеспечение всех этапов риск-менеджмента. Желательно чтобы его руководитель был членом правления и обладал правом вето при принятии серьезных решений.

Помимо этого в функции отдела риск-менеджмента входит:

- создание базы данных рисков

- разработка и тестирование новых методов анализа и оценки

- сбор данных по годам для сравнительного анализа

- исследование возможных сценариев

- формирование отчетности по рискам для руководства

- разработка рекомендаций и тактики для защиты от выявленных рисков

- ведение нормативной базы по риск-менеджменту и предоставление к ней доступа персоналу

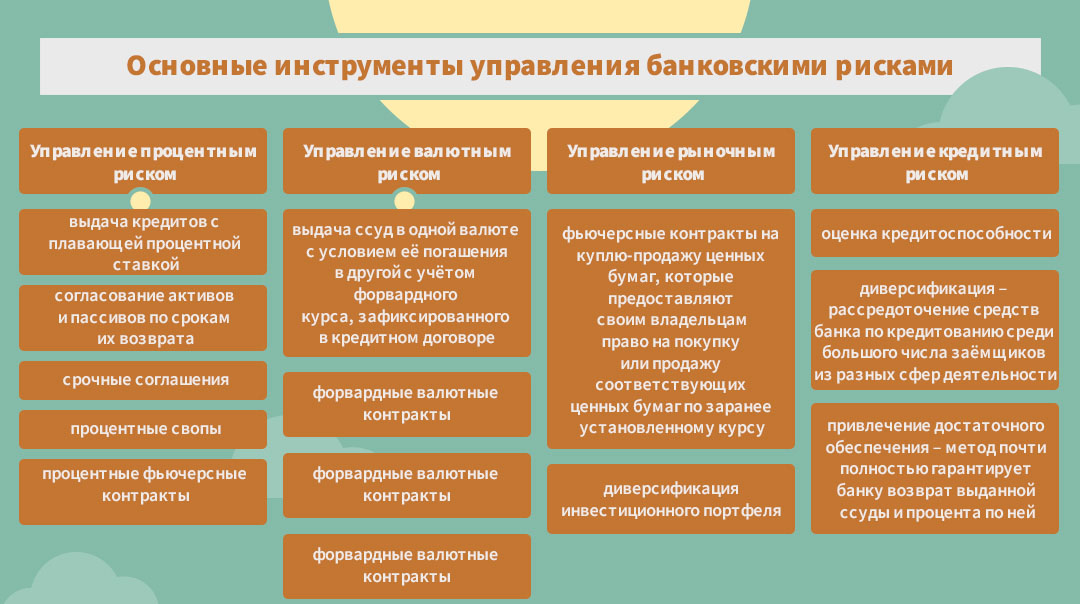

Методы и инструменты управления банковскими рисками

Для снижения вероятности банковских потерь разработано много методов и инструментов. Их эффективность зависит от умения выбирать подходящие, использовать и настраивать для каждой конкретной ситуации.

С учетом специфики банковских рисков, наиболее часто применяются методы:

- рассеивание — вероятный ущерб распределяется между членами учреждения, чтобы потери для каждого были менее значительны

- лимитирование операций — установление ограничений по величине допустимого риска

- диверсификация — использование активов для получения прибыли от разных источников

- страхование — передача ответственности за компенсацию риска страховой компании за счет фонда взносов

- хеджирование — передача риска участникам финансового риска через заключение сделок

В отношении инструментов очень важно учитывать специфику риска. Например, управление валютными рисками, в отличие от других, может осуществляться базисными и производными финансовыми инструментами.

На заметку!

Своп — это операция по обмену активами с целью увеличения их стоимости, предполагающая многопериодный обмен платежами.

Подведем итоги

В банковском деле полностью избежать рисков не получится, можно только их минимизировать. Для этого нужно правильно выстроить защиту безопасности, подобрать наиболее целесообразные методы оценивания и управления опасностями. Поэтому на рынке труда наблюдается стабильный спрос на квалифицированных специалистов с высокой профессиональной интуицией и знанием финансового анализа.

Зарегистрируйтесь и пройдите 1-й урок курса бесплатно!