Внутренний финансовый контроль — залог финансового здоровья компании. Он позволяет вовремя выявлять воровство, махинации с финансовой отчетностью и нецелевое использование денег компании. Организация внутреннего финансового контроля особенно необходима собственникам, которые передали свой бизнес в руки наемных управленцев. И хотят отследить не только финансовые потоки, но и предотвратить любые риски вплоть до банкротства.

Что же такое внутренний финансовый контроль, для чего нужен и как строится в организациях — читайте в материале ниже.

Что такое внутренний финансовый контроль и зачем нужен

Когда в 2002 году в США прогремели 6 крупных банкротств, связанных с корпоративным мошенничеством —- вышел закон Сарбейнса – Оксли. Закон ужесточил требования к процессу подготовки финансовой отчётности, чтобы исключить возможность ее искажения. С тех пор система внутреннего финансового контроля обязательно должна быть в публичных компаниях Америки.

В отечественных предприятиях ситуация с мошенничеством не лучше. Согласно отчету PwC в 2018 году 66% компаний в России столкнулись с экономическими преступлениями. Для сравнения — в 2016 году этот показатель был на уровне 48 %. В основном, это случаи незаконного присвоения активов, взяточничество и коррупция. Украинские компании ежегодно теряют до 15% прибыли по тем же причинам. И способствует этому, как правило, отсутствие внутрикорпоративного финансового контроля.

Внутренний финансовый контроль (ВФК) необходим любой организации: малой или крупной, частной или бюджетной. Внутренний финконтроль охватывает сразу и финансовый учет, и контроль за выполнением поставленных задач в компании. Основная задача ВФК — вовремя выявить любые махинации, пресечь нецелевые расходы ресурсов и предотвратить возможные финансовые или репутационные риски.

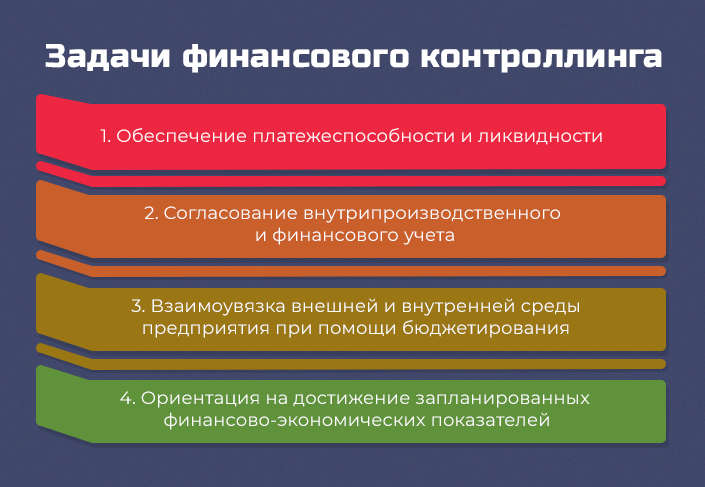

Внутренний финансовый контроль еще называют финансовым контроллингом. Он определяет, насколько финансово устойчив бизнеса и может ли он быстро адаптироваться к нестабильным условиям внешней среды.

Правильно организованный финансовый контроллинг значительно сокращает расходы компании и помогает рационально использовать ее ресурсы.

Финансовый контроль в бюджетной и частной организации

Финансовый контроль применяется как на государственных предприятиях, так и частных компаниях. В сфере госсектора ВФК особенно важен и регламентируется законодательно. Так как от надлежащего функционирования государственных средств зависят финансовая безопасность и успешное развитие экономики всей страны.

В России есть федеральный закон № 402-ФЗ «О бухгалтерском учете» и согласно ему организация внутреннего финансового контроля в бюджетных организациях обязательна. При этом госучреждения должны вести внутренний контроль наравне со всеми хозяйствующими субъектами. В Украине государственный финконтроль регламентируется Конституцией Украины, Гражданским, Налоговым и Бюджетным кодексом Украины, а также законодательными актами.

В коммерческой или бюджетной организации, есть субъект и объект финансового контроля. Первым может быть структурное подразделение или отдельные сотрудники. Их задача — контролировать поступление финансовых средств и целесообразность их использования. А объектом — происходящие процессы в компании и надежность ее информационных систем.

Внутренний финансовый контроль на предприятии помогает:

- эффективного управлять его ресурсами;

- отследить целесообразность действий, связанных с финансами и активами;

- проверить корректность и законность совершенных финансовых операций.

При этом пристальный контроль нужен не только в госсекторе или крупных корпорациях с миллионными оборотами. Даже в малом бизнесе могут воровать деньги, нематериальные активы или информацию. Последнее порой наносит больший ущерб, чем денежные потери. И если отсутствует внутренний финансовый контроль на малом предприятии, то выявить недостачи будет нереально. Бизнес могут годами «понемногу» обворовывать свои же сотрудники.

Причина обычно кроется в том, что владельцы small cap business (маленьких компаний) не хотят тратиться на безопасность. Мол, в малом бизнесе итак все на виду. Но специалисты по форензик называют это «small cap catch» или уловкой маленького бизнеса. Так по данным ACFE, в 55% случаев хищения происходят именно в небольших компаниях со штатом до 100 человек. А в мультинациональных корпорациях желающих украсть миллионы оказалось в 2 раза меньше (22% случаев).

Согласно тем же исследованиям, в мошеннических схемах участвуют руководители отделов и даже контролеры. Поэтому внутренний финансовый контроль как коммерческих организаций, так и бюджетных должен быть выстроен так, чтобы под него попадали все сотрудники без исключения: линейные специалисты, менеджеры высшего и среднего звена, а также сами работники службы ВФК.

Способы организации системы ВФК

Существует несколько способов внедрения и организации внутреннего финансового контроля на предприятии.

- Самостоятельно. Это когда система внутреннего контроля создается и проводится только наемными сотрудниками организации.

- Ко-сорсинг. Это когда часть задач по финансовому контролю остается на стороне предприятия, а какая-то — передается внешнему консультанту или аудиторской компании. При этом внутри организации за финансовый контроль отвечают специальные отделы по контролю качества управления корпоративным капиталом, бухгалтерские либо аналитические подразделения.

- Полный аутсорсинг. Здесь финансовый контроль полностью поручается юридически независимым организациям и проводится без участия штатных работников предприятия.

Первый способ подходит крупному бизнесу. Так как высшее руководство оперативно может получить любую информацию о работе всей компании, и принять верные решения. А достоверность информации о финансовом положении дел повышает доверие со стороны инвесторов.

Но этот способ может потребовать дополнительных инвестиций: на обучение внутреннему аудиту своих сотрудников или найм специалистов со стороны и внедрение программного обеспечения для автоматизации работы службы внутреннего контроля.

Для небольших и средних компаний больше подходит ко-сорсинг финансового контроля. Он помогает минимизировать издержки и узнать, насколько правильно были начислены и своевременно уплачены налоги. Также к преимуществам такого способа относится то, что компания может поручить финансовый контроль одновременно нескольким компаниям. А работники предприятия — получить исчерпывающую консультацию от внешних специалистов. Но есть и свои минусы — руководство не видит полной картины происходящего в компании.

Порядок организации внутреннего финансового контроля

Финансовый контроллинг строится обычно в несколько этапов:

- Вначале формируются цели: что необходимо выявить при внутренней проверке.

- Решается, как именно это будет сделано — прописывается ряд мероприятий по контроллингу.

- Формируется полноценная структура ВФК.

- Разрабатываются документальная база и внутренние стандарты контроля, согласно которым будет действовать система.

Когда система запущена и проверка прошла — наступает этап отчетного периода. Оценивается, насколько успешно сработала служб ВФК и проверяется налоговая отчетность.

Также мероприятия по финансовому контроллингу бывают 3-х видов:

- предварительные — проводятся до того, как руководство приняло значимые решения в области управления корпоративным капиталом либо на этапе их подготовки;

- текущие — сопровождает реализацию и внедрение принятых решений;

- последующие — включает анализ последствий принятых решений в области управления капиталом фирмы.

Каждый из этих видов мероприятий и этапов предполагают подготовку сотрудников или найм компетентных специалистов по внутреннему финансовому контролю. Работники, ответственные за ВФК, должны уметь оценивать результаты принятых руководством решений по управлению капиталом, разбираться в разработке документальной базы и уметь проводить запланированную проверку согласно стандартам и правилам внутреннего аудита.

Только грамотная организация внутреннего финансового контроля на предприятии может обеспечить финансовую устойчивость бизнеса, своевременную сдачу достоверной финансовой и налоговой отчетности. А также сохранить имущество и информационную безопасность компании.