В процессе работы каждая компания сталкивается с рисками, возможностями наступления каких-либо негативных явлений для компании. Относятся к рискам по-разному: кто-то старается их не замечать, кто-то избегает, но лишь немногие системно и сознательно управляют рисками. Наиболее популярным методом управления рисками до сих пор является создание резервов «на черный день».

Риски – это союзники того, кто умеет ими управлять

Что же такое риск?

Риск – это возможность возникновения событий, негативно влияющих на деятельность предприятия, определяемая вероятностью и последствиями.

Риск – это не само событие, это возможность его наступления.

Управление рисками начинается с осознания того, что риски есть у всех, от них нельзя «убежать».

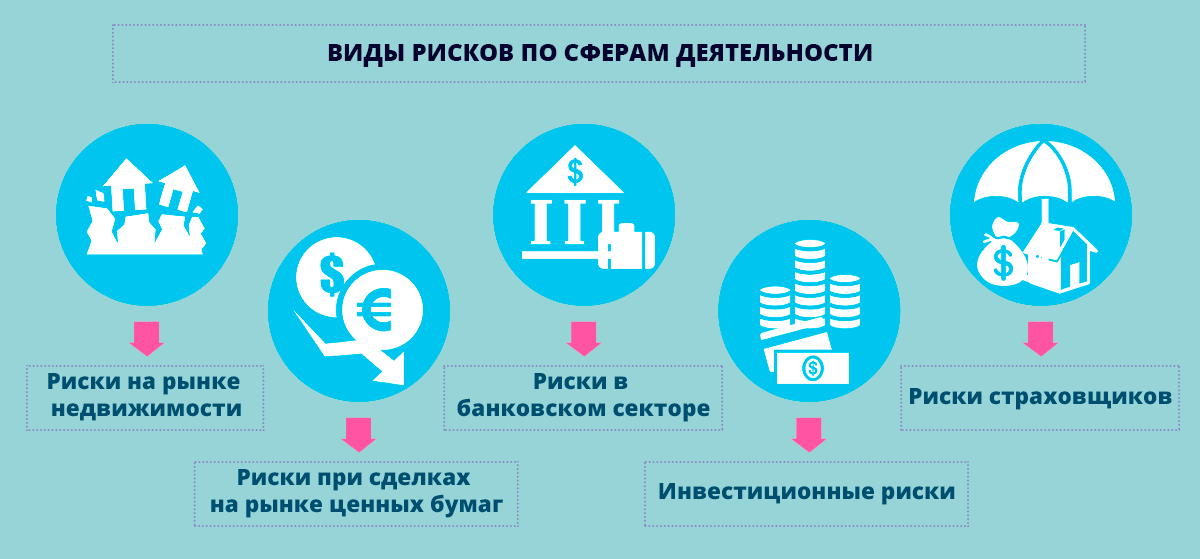

Виды рисков

Каждая компания в своем положении на рынке подвергается следующим рискам:

- риск падения продаж;

- риск неконтролируемого роста затрат;

- риск невозможности рассчитаться по долгам (кредитный риск);

- организационные риски (риски, связанные с ошибками менеджмента компании, ее сотрудников; проблемами системы внутреннего контроля, плохо разработанными правилами работ, то есть риски, связанные с внутренней организацией работы компании);

- технико-производственные риски (риски возникновения пожаров, аварий в связи с неправильной организацией производственного процесса; вероятность потерь в результате сбоев и поломки оборудования и т. д.);

- юридические риски (могут возникнуть из-за несоответствия внутренних документов, заключенных договоров компании действующим законодательным нормам и требованиям).

Отдельного внимания заслуживают коммерческие риски (риски возникающие в процессе реализации товаров и услуг, произведенных или купленных предпринимателем) и транспортные риски. От многих владельцев компаний приходится слышать: «Да, есть риск падения продаж, но продажи и раньше падали, а потом росли. Так что и это переживем». Фактически, они не предпринимают конкретных мер, пока не становится слишком поздно.

“Риски не существуют сами по себе, всегда есть источники их возникновения, которые невозможно локализовать, чтобы рисков не было вообще.”

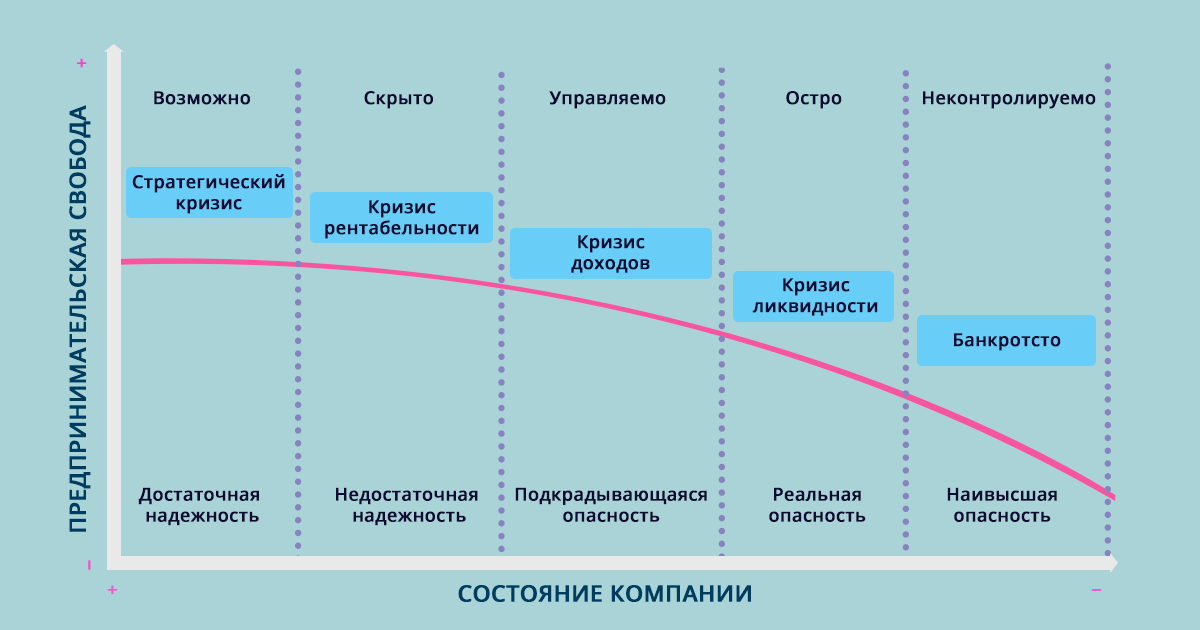

Риск выбора неправильной стратегии

Первый риск, с которым компания сталкивается с момента появления на рынке – это риск выбора неправильной стратегии. Выбрав бизнес-направление, которое не имеет перспектив, компания с высокой долей вероятности рано или поздно столкнется со стратегическим кризисом. Выход – необходимо менять стратегию.

Риск неконтролируемого роста затрат

Следующий риск, который поджидает субъекта хозяйствования, это риск неконтролируемого роста затрат. Если компания умело работает с затратами, то следующий риск – это риск падения выручки (кризис доходов). Как правило, он наступает вследствие сокращения рынка либо более успешных действий конкурентов.

Риск потери ликвидности

Один из самых тяжелых по последствиям рисков, с которым предприятие может столкнуться, осуществляя свою деятельность – это риск невозможности своевременно рассчитываться по долгам (риск потери ликвидности).

Риск потери ликвидности — вероятность получения убытка из-за отсутствия необходимых денежных средств для исполнения обязательств в требуемые сроки. Например, компания должна рассчитаться с кредиторами в течение 10 календарных дней, но из-за задержки платежа за свою поставленную продукцию покупателю, она не располагает наличными денежными средствами. Негативными последствиями для компании в данной ситуации будут применение штрафных санкций со стороны кредитора и снижение деловой репутации.

Риск потери ликвидности может привести субъекта хозяйствования к банкротству. Проиллюстрируем это на следующем графике:

Управление рисками следует начинать с понимания того, что:

- любая прибыль сопровождается риском;

- чем выше уровень риска в данном сегменте рынка, тем выше норма прибыли;

- благодаря наличию рисков вы можете занять свое место на рынке;

- риски – это союзники того, кто умеет ими управлять.

На начальной стадии управления рисками необходимо разработать так называемые «аварийные выходы».

Аварийные выходы – это комплекс действий сотрудников компании, направленный на ликвидацию негативных последствий уже наступившего события.

Создание комплекса аварийных выходов позволяет компании достойно выглядеть в глазах клиентов и снизить потери. Однако, это уже затратная борьба с наступившими негативными последствиями. Деятельность по управлению рисками направлена на снижение вероятности их наступления, и уменьшение размеров ущерба, а не ликвидацию неуправляемых последствий.

Реестры рисков

С целью управления рисками в компаниях, после разработки комплекса аварийных выходов, целесообразно создать реестры рисков. Реестры рисков представляют собой перечень рисков, источников их возникновения, последствий наступления негативных событий (рис.1).

При составлении реестров в качестве источника информации используют анализ рисков (негативных событий) прошедших периодов. Накопленная статистика поможет оценить вероятность наступления рисков и потенциальный размер ущерба. Если опыта работы с негативными событиями у компании нет, то можно использовать следующие методы оценки вероятности наступления негативных событий, рисков:

- статистический;

- экспериментальный;

- экспертный.

Системное управление рисками

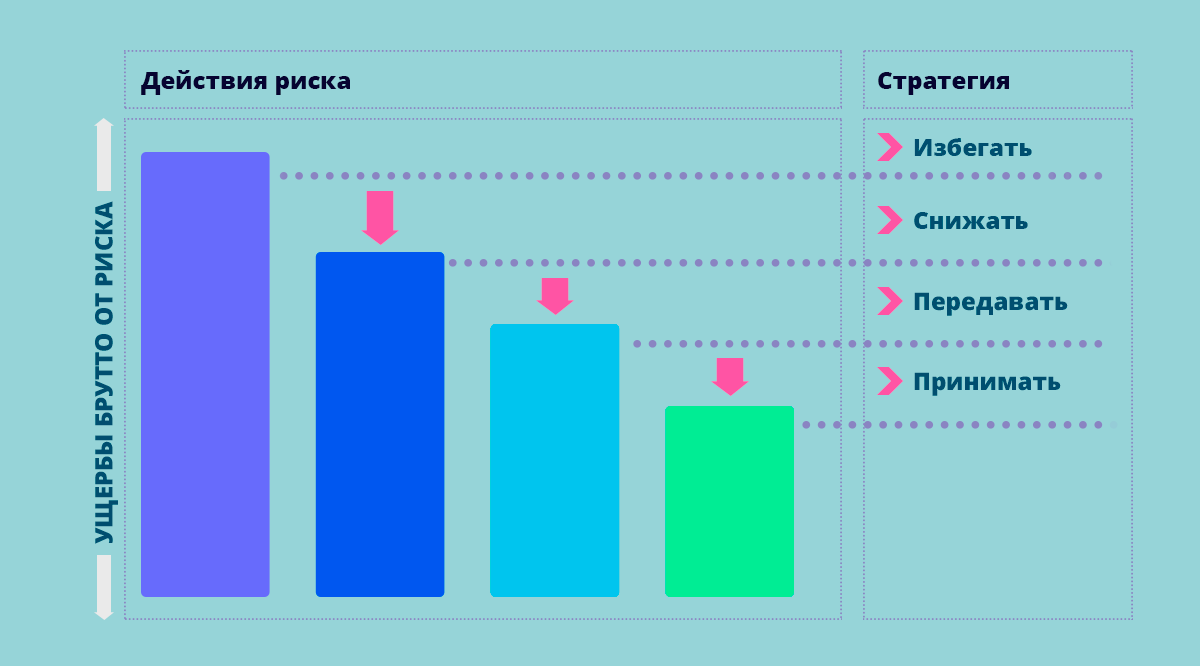

Системное управление рисками заключается в следующих стратегиях:

Принимать риски – означает создавать резервы для ликвидации возможных негативных последствий, например – создание резерва по сомнительным долгам на погашение невозвратной дебиторской задолженности. Этот резерв создают, как правило, в виде процента от поступающей выручки. Процент определяют исходя из статистики предыдущего года (полугодия, квартала) с корректировкой на ожидания по изменению платежеспособности клиентов.

Передавать риски – перекладывать риски на поставщиков и кредиторов. Например, компании, которым удалось минимизировать последствия девальвации белорусского рубля, действовали следующим образом: брали кредиты в белорусских рублях (хотя в них не нуждались), уравновешивая рублевую дебиторскую задолженность. Далее часть кредитных средств шла на расчет с поставщиками, оставшуюся часть (свободные денежные средства) выводили из бизнеса путем выдачи займов собственникам. Собственники – физические лица, конвертировали рубли в доллары США. После наступления девальвации собственники вернули займы и рассчитались по кредитам.

Снижать риски – проводить изменения бизнес-процессов в компании (пример с внедрением штрих-кодирования).

Избегать риска – означает кардинальное изменение товарного портфеля, уход на другой рынок.

Если попытаться глобально оценить эффективность систем управления рисками, то достаточно вспомнить опыт Германии, где управление рисками возведено в ранг государственной

политики. Например, в Германии действует 5 нормативных и поднормативных актов, которые обязывают компании управлять рисками. По оценкам многих специалистов по макроэкономике,

немецкие компании наименее пострадали от глобального кризиса благодаря эффективным системам управления рисками.