Каждая компания выбирает сама, как ей вести управленческий учет. Некоторые берут за основу РСБУ, другие — МСФО (IFRS). Последний подход чаще встречается в тех компаниях, которые хотят

поднять учет на новый уровень — сделать его более достоверным и гибким.

Но как любой метод, управленческий учет на основе МСФО (IFRS) имеет свои особенности, преимущества и недостатки. И прежде, чем сращивать 2 вида учета, стоит разобраться, совместимы ли

они, какие задачи компания с их помощью планирует решить и что в конечном итоге дает совершенствование управленческого учета на основе принципов МСФО (IFRS).

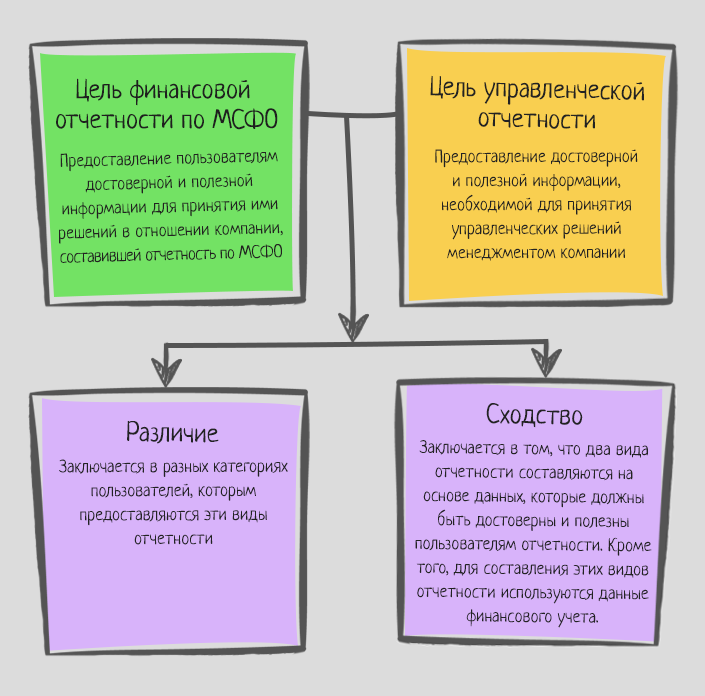

Сходство и различия управленческого учета и МСФО (IFRS)

Отчетность по МСФО (IFRS) и управленческий учет — два разных вида отчетности. У них есть схожие черты и различия. Поэтому прежде чем их соединять, стоит посмотреть, насколько они согласуются.

Что общего у МСФО (IFRS) и управленческого учета:

- Во-первых, они ориентируются на одних и тех же пользователей — руководителей и собственников бизнеса. У них также общая цель — предоставить полезную информацию управленцам для принятия оперативных решений в компании.

Сходство МСФО (IFRS) и управленческого учета

- Финансовая информация по МСФО (IFRS) обязана быть качественной, полной, сопоставимой и прозрачной, что актуально и для учета.

- Согласно принципу начисления МСФО (IFRS), хозяйственные операции учитываются в том же периоде, когда произошли. Это идеально подходит для ведения управленческого учета, потому что упрощает учет операций и анализ данных.

Управленческий учет и МСФО (IFRS) во многом похожи. Они базируются на данных финансового учета и обязаны обеспечивать пользователей только нужными и правдивыми данными.

Но есть и отличия. Главное — в том, что по МСФО (IFRS) к качеству финансовой информации выдвигается масса требований. А управленческий учет четко не регламентируется и ведется исключительно для внутренних целей компании и в интересах собственников. Поэтому предприятие вправе вести учет по МСФО (IFRS), если это решает его задачи и соответствует специфике деятельности.

Как применять положения МСФО (IFRS) для управленческих целей

Прежде чем вести управленческую отчетность по МСФО (IFRS), сперва нужно учесть специфику деятельности компании и цели собственников. От этого будет зависеть набор положений, которые пригодятся при составлении учета.

В таблице ниже описаны особенности и преимущества применения отдельных стандартов МСФО (IFRS) в управленческом учете. Изучив их, будет легче решить, какие показатели пригодятся в финансовом анализе, а какие — не стоит рассматривать.

Особенности применения МСФО (IFRS) в целях управления

| Стандарт МСФО (IFRS) | Как применяется в управленческом учете |

|---|---|

| (IAS) 1 «Представление финансовой отчетности» | Позволяет сопоставить результаты отчетов разных компаний или проектов. Анализ таких раскрытий может занять время, но сформировать его хотя бы раз нужно для наглядности данных. Единообразие способов подготовки отчетов и сопоставимость информации помогут исключить ошибки при оценке финансового состояния компании. |

| (IFRS) 3 «Объединение бизнеса» | Обязует отражать результаты объединения предприятий, если это покупка бизнеса. Позволяет более точно оценить состояние финансов в компании при подготовке сделок по-типу M&A. |

| (IFRS) 5 «Долгосрочные активы, предназначенные для продажи, и прекращенная деятельность» | Позволяет прогнозировать доходность компании и финансовые потоки. Оценить, как прекращение деятельности повлияет на весь бизнес в целом. |

| (IFRS) 7 «Финансовые инструменты: раскрытие информации» | Позволяет объективно оценить различные риски в области кредитов, рынка, ликвидности. Понять, как влияет соглашение о взаимозачете на финансы организации. |

| (IAS) 8 «Учетная политика, изменения в бухгалтерских оценках и ошибки» | Показывает, как выбор учетной политики, а также допущенные и исправленные ошибки в отчетности, влияют на финансы компании. |

| (IFRS) 8 «Операционные сегменты» | Позволяет оценить риски и уровень доходности бизнеса в регионах. Составить финансовую отчетность по разным сегментам: виды собственной продукции, услуги, товары, отделения и пр. |

| (IFRS) 13 «Оценка справедливой стоимости» | Дает возможность показать в учете реальную стоимость активов, исключая влияние субъективной оценки стоимости бизнеса собственниками. |

| (IAS) 16 «Основные средства» | Описывает, в каком порядке необходимо признавать активы как основные средства. Как рассчитать их балансовую стоимость, амортизацию и оценить убытки от их обесценения. |

| (IAS) 17 «Аренда» | Описывает, в каком порядке необходимо признавать активы как основные средства. Как рассчитать их балансовую стоимость, амортизацию и оценить убытки от их обесценения. |

| (IAS) 18 «Выручка» | Этот стандарт позволяет определить порядок учета выручки по сделкам (кроме выручки по договорам аренды и строительству) |

| (IAS) 19 «Вознаграждения работникам» | Позволяет классифицировать гонорары сотрудников и определить правила их учета, чтобы оценить расходы на персонал. |

| (IAS) 28 «Инвестиции в ассоциированные компании» | Позволяет показать инвестиции как финансовые вложения в том порядке, который подходит специфике бизнеса. |

| (IAS) 33 «Прибыль на акцию» | Показатель полезен тем, что отличается от «чистой прибыли» и содержит актуальные данные об инвестициях, произведенных в конкретном периоде. |

| (IAS) 36 «Обесценение активов» | Используется при создании финансовой модели бизнеса или когда нужно оценить стоимость компании. |

| (IAS) 37 «Резервы, условные обязательства и условные активы» | Полезен тем, что отражает реальную финансовую ситуацию в бизнесе и позволяет выявить возможные потери. |

| (IAS) 38 «Нематериальные активы» | Позволяет оценить затраты на покупку или создание НМА. Применяется для расчета их балансовой стоимости и срока службы. |

Не все стандарты МСФО (IFRS) имеют прямое отношение к управленческой отчетности и часто полезны лишь на консолидированном уровне. Поэтому необходимость применения тех или иных положений МСФО (IFRS) всегда определяет руководство компании, опираясь на цели управления.

Плюсы и недостатки управленческого учета по МСФО (IFRS)

Использование международных стандартов в управленческом учете помогает топ-менеджменту увидеть полную картину в финансах компании. А именно — понять, что происходит с оборотом капитала, как он используется и накапливается. При этом в компании создается единая система сбора данных для управленческой отчетности. Благодаря этому, управленцы и собственники говорят на одном языке — одинаково понимают экономическую суть финансовых и хозяйственных операций. А значит могут быстрее прийти к единогласным решениям.

Конечно, преимуществ у этого подхода намного больше. К плюсам составления управленческой отчетности по МСФО (IFRS) также относятся:

- Подготовка к переходу на МСФО (IFRS). Трансформация управленческой отчетности по МСФО (IFRS) может стать подготовительным этапом перед полным переходом на международный учет, что весьма актуально в условиях глобализации экономики.

- Сравнение результатов работы нескольких компаний. Учет, базирующийся на общепринятых МСФО (IFRS), позволяет сравнить результаты деятельности сразу двух и более компаний (если есть такая необходимость).

- Системный анализ финансового состояния бизнеса. Отчет о движении денежных средств по принципам МСФО (IFRS) составляют косвенным методом. Помогает управленцам компании рассматривать бизнес системно, в разрезе «Денежные потоки – Доходы и расходы – Активы и пассивы».

- Отображение актуальных данных. В отличие от принципов бухгалтерского учета, стандарты МСФО (IFRS) четче отражают экономическую суть операций. Например, производственная компания по МСФО (IFRS) показывает остатки и запасы на складах, учитывая вероятность их реализации и пригодности. А бухучет учитывает на балансе даже те запасы, которые уже не смогут принести компании доходы.

- Экономия ресурсов на ведении учета. Некоторые компании ведут сразу несколько видов финансового учета. Например, бухгалтерский для уплаты налогов, отчетность МСФО (IFRS) для инвесторов и кредиторов, а управленческий учет — для анализа реальной ситуации в бизнесе. Ведение учета по МСФО (IFRS) значительно экономит ресурсы компании и трудозатраты работников на его подготовку. И систематизирует информацию в бухгалтерской и управленческой отчетности одновременно.

Но есть у этого подхода и свои недостатки. К ним можно отнести:

- Частые изменения стандартов МСФО (IFRS). Как минимум, раз в год Совет по МСФО (IFRS) представляет новые стандарты или поправки к существующим. Оперативно учесть их в управленческом учете бывает сложно.

- Дополнительная работа по раскрытию информации. Иногда топ-менеджмент компании запрашивает информацию, которая нуждается в дополнительных раскрытиях, что занимает немало времени.

- Разные результаты деятельности. Часто при ведении нескольких видов учета компания получает разные цифры. Из-за этого вынуждена контролировать данные, дополнительно сверять и выявлять расхождения в учетах. Учитывая такие сложности, оптимально вести несколько видов учета: по МСФО (IFRS) для внутренних целей компании и по РСБУ — для подготовки официальной информации.

Составление управленческого учета на основе МСФО (IFRS) обычно эффективно. Но прежде чем строить учет по этому методу, следует учесть сферу деятельности компании, ее технологические особенности и те управленческие аспекты МСФО (IFRS), которые нужны менеджменту и акционерам для решения задач. Исходя из этого, будет видно — применять весь спектр положений МСФО (IFRS) в управленческом учете или же использовать точечно отдельные стандарты и подходы.