Начало года для бухгалтеров всегда напряженное. Нужно успеть сдать годовую отчетность и при этом вникнуть в массу налоговых нововведений. Чтобы помочь, мы собрали последние изменения в области налогообложения РФ. В этом материале рассказали о повышенной ставке НДФЛ, налоговых льготах для IT-компаний, отмене ЕНВД и вытекающих из этого изменениях в ПНС и УСН. И вместе с экспертом разобрались, на что повлияют эти нововведения и как применять их в работе.

Преференции для IT-компаний

Много налоговых изменений коснулись IT-отрасли. Компаниям, которые занимаются разработкой и продажей ПО, усложнили условия освобождения от НДС. Но стало немного легче по части налога на прибыль и страховых взносов.

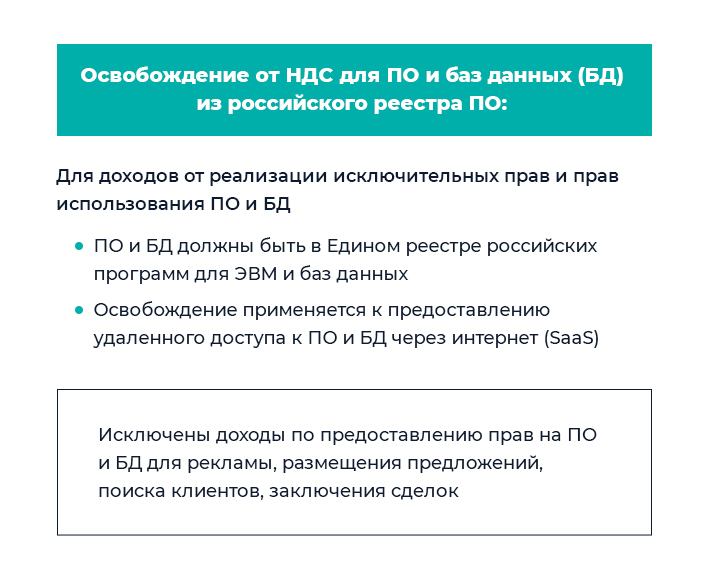

- Освободили от НДС реализацию прав на ПО и базы данных на новых условиях

Освобождение от НДС получат ИТ-компании, реализующие права на компьютерные программы и базы данных (БД) из Единого реестра российских программ. Передавать права на программное обеспечение теперь можно любым, даже удаленным способом.

Льгота не коснется программ иностранного происхождения и не будет применяться, если права на ПО передаются для рекламы товаров, сбора базы клиентов, совершения сделок (п.п 26, п. 2 ст. 149 НК РФ).

Что это даст. Некоторые покупатели ПО столкнутся с увеличением налоговой нагрузки, поскольку они не смогут предъявлять входной налог к вычету. В первую очередь это коснется компаний финансового сектора, поскольку многие из них пользуются специальным порядком учета входного НДС.

- Снизили налог на прибыль

С 1 января 2021 года налоговая ставка для некоторых ИТ-компаний снизится до 3%. Напомним, в 2020 году организации платили налог по общеустановленной ставке 20% (с них 3% шли в федеральный бюджет и 17% — в региональный). С 1 января налог на прибыль нужно будет платить только в федеральный бюджет.

Для получения льготы компаниям нужно выполнить несколько условий:

- пройти государственную аккредитацию от Минкомсвязи и быть включенными в реестр Минпромторг (если компания разрабатывает электронные изделия);

- доля доходов от IT-деятельности за отчетный период должна быть не ниже 90%;

- не менее 7 сотрудников по спискам за отчетный период.

Что это даст. Снижение налоговой ставки может посодействовать развитию технологичных компаний, но при этом недополучат прибыль региональные бюджеты.

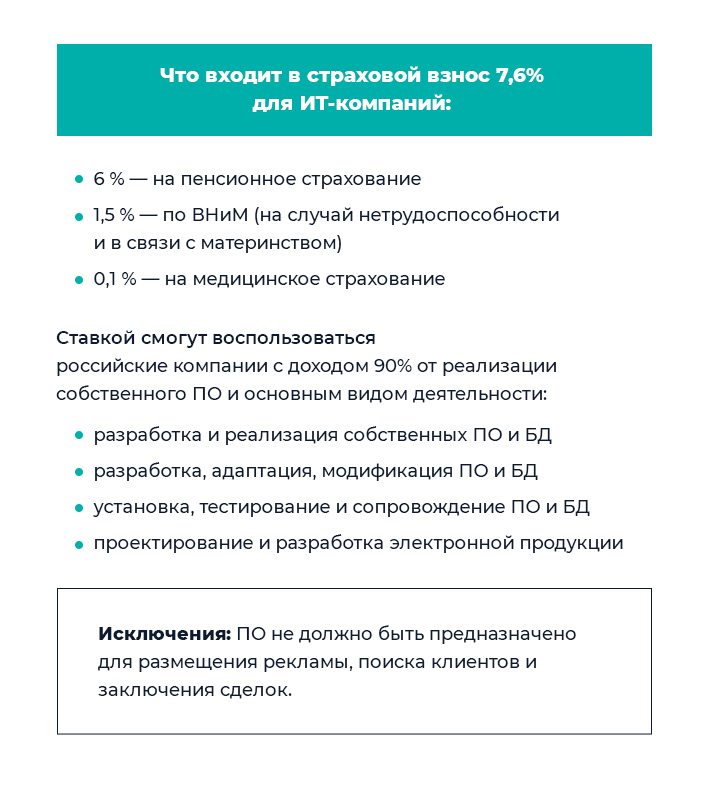

- Сократили вдвое страховые взносы

Компании из сферы ИТ смогут воспользоваться еще и пониженными страховыми взносами (п 5, ст. 427 НК РФ). Вместо 14%, которые они платили в 2020 году, с 1 января суммарный тариф по страховым взносам будет всего лишь 7,6%.

Ранее льготы по страховым взносам не зависели от того, какие программы компания разрабатывает или монетизирует. С 2021 года придется это учитывать.

Что еще изменилось по страховым взносам?

С 2021 года ФНС внесла изменения в расчет по страховым взносам. Теперь форма включает в себя сведения о среднесписочной численности — данные нужно заполнить на титульном листе. Появились дополнительные коды тарифа плательщика и категории застрахованного лица. А тем компаниям, которые платят пониженный страховой взнос, нужно будет заполнять отдельное приложение 5.1 к первому разделу. По задумке ФНС, все эти изменения должны упростить сдачу отчетности для IT-компаний.

Виктория Варламова, заместитель руководителя отдела консалтинга, главный эксперт по бухучету и налогообложению «Правовест Аудит», Советник налоговой службы II ранга, аттестованный аудитор:

На мой взгляд, самые значимые изменения в налогообложении касаются IT-отрасли. Снижение ставки по налогу на прибыль до 3% даст значительную экономию разработчикам программных продуктов и баз данных. Но на практике получилось, что их дочерние или «сестринские» компании, через которые они реализуют разработанное ПО, льготу по налогу на прибыль применять не могут. Так как доходы от передачи прав по сублицензионным договорам не входят в объем доходов, дающих право на применение льготных ставок. Полагаю, законодателям следовало учитывать структуру бизнеса, сложившуюся в данной отрасли, когда, как правило, разработчик ПО (вендор) не берет на себя риски взаимоотношений с конечными потребителями ПО и осуществляет распространение ПО через своих аффилированных дистрибьюторов.

Обновили декларацию по налогу на прибыль

В декларацию по налогу на прибыль, которую нужно уже заполнять с отчетности за 2020 год, внесли немало изменений (приказ ФНС России от 11.09.2020 №ЕД-7-3/655@). Обновили штрих-коды, добавили поля для участников инвестконтрактов, резидентов ТОР и новые коды:

- код вида доходов — заполняют, когда в декларации нужно отразить доходы акционера от распределения имущества ликвидируемой организации;

- код корректировки — по результатам взаимосогласительной процедуры.

При заполнении формы организациям нужно будет заполнить сведения о доходах или расходах, полученных при выполнении соглашения о защите и поощрении капиталовложений (Приложение №2). Ранее в этом приложении компании указывали выплаты физлицам от операций с ценными бумагами.

В новую декларацию также нужно будет внести признаки налогоплательщика организациям, которые используют пониженную ставку, ведут IT-деятельность и являются резидентами Арктической зоны РФ.

Исчисление НДС для организаций-банкротов

С нового года изменяется порядок применения НДС при банкротстве компаний (Федеральный Закон от 15.10.2020 №320-ФЗ). Теперь налогом на добавленную стоимость не облагается реализация товаров, работ и услуг, изготовленных или купленных после того, как компанию-должника признали несостоятельной.

Новая декларация по НДС

Изменения затронули титульный лист и первый раздел бланка:

- на титульном листе убрали показатель кода ОКВЭД

- добавили штрихкоды

- в первом разделе появились строки для организаций-сторон соглашения по защите и поощрении капиталовложений — раздельный учет придется вести компаниям, которые занимаются инвестиционными проектами.

Новая декларация вступила в силу еще 9 ноября 2020 года (согласно приказу ФНС).

Что изменилось по транспортному и земельному налогам

По этим двух налогам также несколько нововведений.

- Установили общие сроки для уплаты налогов. Ранее сроки фиксировали в региональных законах, а с 2021 года установили для всех одинаковые даты. До 1 марта — уплата налогов за весь год, а авансовые платежи — до 30 апреля, 2 августа и 1 ноября 2021.

- Отменили декларации по земельному и транспортному налогам. Сдавать их за 2020 год не нужно. Теперь компании рассчитывают налог самостоятельно, а ИФНС сообщает им сумму налога по итогам года. Если сообщение не пришло, организации могут обратиться в налоговую. Либо выслать пояснения, если их данные не совпадут с расчетами ИНФС.

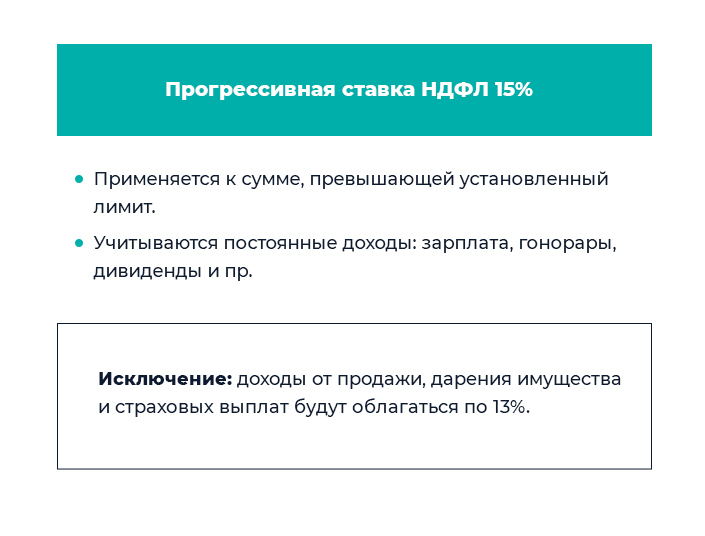

Повысили ставку НДФЛ

С 2021 года физлицам, у которых годовой доход больше 5 млн рублей, нужно платить НДФЛ по ставке 15 % (Федеральный закон от 23 ноября 2020 года № 372-ФЗ).

Новые бланки 6-НДФЛ и 3-НДФЛ

Форма 2-НДФЛ вошла в состав 6-НДФЛ без изменений как приложение (приказ ФНС от 15 октября 2020 года № ЕД-7-11/753). И это значительно упростило сдачу отчетности.

Также ФНС утвердила новый бланк декларации 3-НДФЛ:

- с титульного листа убрали поле «Зарегистрирована за №»

- добавили заявление о зачете или возврате суммы излишне уплаченного НДФЛ

- включили приложение для расчета авансовых платежей ИП

- уточнили строки для указания кадастровой стоимости недвижимости.

Отчитываться на новом бланке нужно уже с декларации за 2020 год (приказ ФНС России от 28.08.2020 № ЕД-7-11/615@).

Отменили ЕНВД

Больше не будет действовать система налогообложения ЕНВД. После отмены спецрежима компании и ИП могут перейти на любую другую систему налогообложения, подав заявление в ИНФС.

Если компания не напишет заявление, то ее по умолчанию переведут на общую систему налогообложения. Например, если индивидуальный предприниматель работал на ЕНВД и УСН, то с нового года он просто продолжит применять УСН по всем видам деятельности без всяких уведомлений.

Прогрессивная налоговая ставка для УСН

С 2021 года вводят прогрессивную шкалу налоговых ставок для упрощенцев (Федеральный закон от 31.07.2020 № 266-ФЗ). Уже с 1 января 2021 года для плательщиков УСН с объектом «доходы» налоговая ставка будет не 6%, а 8%. А для тех, кто применяет «доходы минус расходы» уже 20% вместо 15%.

Изменились также условия утраты права на УСН:

- доходы свыше 200 млн рублей (в 2020 году было 150 млн рублей)

- больше 130 сотрудников в штате по итогам отчетного периода (ранее был лимит в 100 человек).

Налоговая ставка будет применяться не ко всему году, а к периоду, в котором было превышение. При этом предыдущие отчетные периоды корректировать не нужно.

Что это даст. Изменение ставки упростит жизнь компаниям на УСН, так как до этого времени ограничения для уплаты налога были более строгими. Плюс на УСН смогут перейти больше плательщиков.

Изменения в патентном налогообложении

После отмены ЕНВД для компаний ввели дополнительные преференции по системе патентного налогообложения.

- Добавили более 15 видов деятельности, которые можно использовать на ПСН — перечень можно посмотреть в Федеральном законе от 23.11.2020 № 373-ФЗ. Увеличили в 3 раза площади торговых залов и общепита, применяющих ПСН, по аналогии с ЕНВД — до 150 м².

- Появились новые ограничения в части оптовой торговли, производства подакцизных товаров. Также на патентной системе налогообложения больше нельзя заниматься грузоперевозками, если в компании под эти цели числятся более 20 автомобилей.

- Теперь ИП, находясь на ПСН, смогут уменьшить сумму налога на сумму страховых взносов, подобно тому порядку, что был на ЕНВД. Уменьшить налог можно будет на сумму страховых взносов, уплаченных за себя и наемных сотрудников. И еще на расходы по выплате пособий по временной нетрудоспособности.

Что это даст. Изменения по ПНС могут благоприятно повлиять на развитие малого бизнеса. Возможно, физические лица будут охотнее регистрироваться как ИП и применять ПСН, так как на этой системе налогообложения не нужно подавать декларации.

Итак, из плюсов налоговых изменений в 2021-м стоит выделить упрощение налоговой отчетности, новые льготы по налогу на прибыль, снижение страховых взносов для IT-компаний и расширение сферы деятельности для ИП на патенте. Из минусов — увеличилась прогрессивная ставка НДФЛ, но это только для физлиц с определенным видом дохода.

Нам удалось охватить лишь часть налоговых нововведений в 2021 году. На самом деле их намного больше. Чтобы в них не запутаться, нужно постоянно мониторить изменения в бухгалтерских источниках. А чтобы научиться их использовать на благо организации — можно пройти один из наших онлайн-курсов и стать более ценным специалистом в компании.