ФО № 10 2014

Лєснова Ю.В.,

директор ТОВ АФ «Аудиторсько-консалтинговий центр»

Стаття надана редакцією журналу «Корпоративна фінансова звітність. Міжнародні стандарти» в рамках спільного проєкту «Методологія МСФЗ для компаній та експертів» Видавничого дому «Методологія» та Фінансової академії «Актив» для експертів у сфері МСФЗ. Уся методологія МСФЗ, коментарі експертів, практичні розробки, галузеві рекомендації доступні при річній та піврічній передплаті на журнал.

Часова вартість грошей – це один з основних принципів відображення операцій з фінансування бізнесу. Часова вартість грошей пов'язана з відсотковими ставками, складним відсотком, поняттям часу і ризиками щодо грошових коштів та їх потоків. Будь-яка компанія є об'єктом інвестицій, тобто, залучаючи сьогодні грошові кошти від інвесторів, компанія повинна через деякий час забезпечити повернення боргу інвестору (кредитору, акціонеру) і здійснити виплату винагороди за ці інвестиції.

В основі концепції часової вартості грошей лежить таке: значення однієї грошової одиниці, яка є в наявності в цей час, більше, ніж значення однієї грошової одиниці, яку отримаємо в майбутньому. Відбувається це з трьох причин. По-перше, грошова одиниця може бути інвестована зараз і в цьому випадку будуть зароблені відсотки протягом часу інвестування. По-друге, гроші схильні до інфляції, тобто з плином часу зменшується їхня купівельна спроможність, що робить вартість грошей меншою в майбутньому, бо сьогодні можна купити на ці гроші більше, ніж на ці ж гроші в майбутньому. По-третє, завжди є ризик не отримати вкладені гроші назад у майбутньому, при цьому якщо ви маєте грошові кошти зараз, то в такому разі немає жодного ризику, що це станеться.

Концепція часової вартості дає змогу інвестору врахувати вищевикладені причини під час ухвалення фінансових рішень шляхом оцінки грошових потоків у різні періоди часу, на підставі перетворення грошових потоків на поточний момент або на майбутній момент часу.

Основи дисконтування

Дисконтування – це процес приведення доходів або витрат майбутніх періодів до теперішнього часу. Його проводять множенням відповідних цифр доходів або витрат на коефіцієнт дисконтування.

Основний принцип дисконтування полягає в обліку часової цінності грошей.

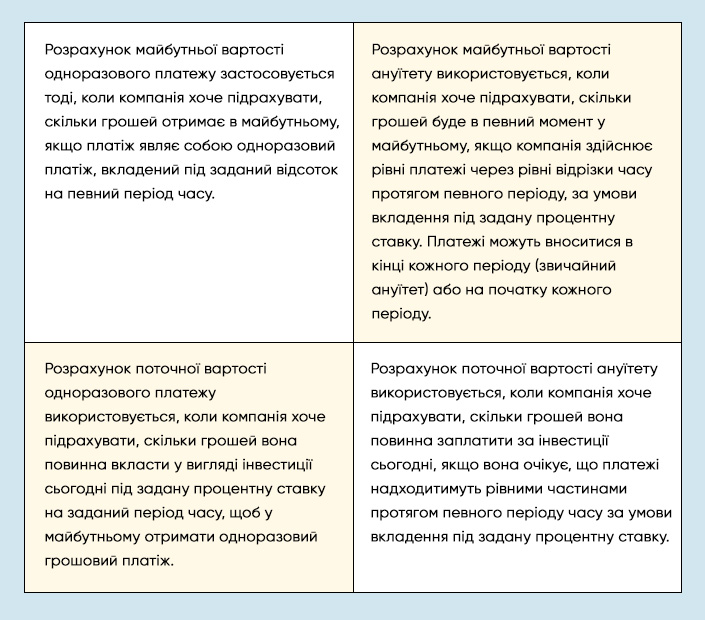

Часова вартість грошей містить у собі поняття майбутньої вартості (компаундування) і поточної вартості (дисконтування). У розрахунках використовують чотири основні типи тимчасової вартості грошей: майбутня вартість одноразового платежу, майбутня вартість ануїтету, приведена вартість одноразового платежу, приведена вартість ануїтету.

У фінансовому обліку використовується дисконтування грошових потоків DCF (Discounted Cash Flow, або дисконтований грошовий потік), щоб забезпечити порівнянність даних фінансової звітності різних компаній, різних звітних періодів. Крім того, дисконтування дає змогу чітко визначити фінансові витрати за звітний період з урахуванням особливості фінансування конкретної компанії – дисконтовані витрати. Формула дисконтування має єдиний вигляд.

Загалом операції дисконтування зводяться до формули дисконтування:

PV = FV / (1 + i)n,

де PV – поточна вартість;

FV – майбутня вартість;

i – ставка дисконтування;

n – строк (число періодів).

Для того, щоб визначити майбутню вартість, слід перетворити формулу:

FV = PV × (1 + i)n,

Дисконтування приклад 1

Компанія хоче мати 1 млн $ через рік, за умови процентної ставки 10 % річних. Сума, яку необхідно вкласти зараз, складе:

PV = FV / (1 + i)n = 1 000 000 / 1,1 = 909 091 руб.

Дисконтування приклад 2

Компанія хоче мати 1 млн $ через 3 роки, за умови процентної ставки 10 % річних. Сума, яку необхідно вкласти зараз, складе:

PV = FV / (1 + i)n = 1 000 000 / 1,331 = 751 315 руб.

Так виглядає дисконтована вартість вкладень.

У МСФЗ питання дисконтування представлено в декількох стандартах, але особливо детально їх описано в МСФЗ (IFRS) 13 «Оцінка справедливої вартості» і МСФЗ (IAS) 36 «Знецінення активів».

Дисконтування в МСФЗ (IFRS) 13

У МСФЗ (IFRS) 13 «Оцінка справедливої вартості» наведені методи оцінки справедливої вартості, що передбачають дисконтування, у разі застосування дохідного підходу при визначенні справедливої вартості. Під час використання дохідного підходу під час оцінки справедливої вартості майбутні суми (наприклад, потоки грошових коштів або доходи та витрати) перетворюються в єдину суму на поточний момент (тобто дисконтовану). А результат оцінки справедливої вартості відображає поточні ринкові очікування щодо таких майбутніх сум. Метод оцінки за теперішньою вартістю, що використовується для визначення справедливої вартості, залежатиме від фактів та обставин, специфічних для оцінюваного активу чи зобов'язання (наприклад, чи спостерігаються ціни на зіставні активи, чи зобов'язання на ринку), і наявності достатніх даних. Можна стверджувати, що під час використання цього методу можуть застосовуватися спостережувані дані (наприклад, безризикова ставка на капітал).

Довідково

Згідно з пунктом B13 МСФЗ (IFRS) 13 приведена вартість (тобто застосування дохідного підходу) – це інструмент, що використовується для зв'язування майбутніх сум (наприклад, потоків грошових коштів або значень вартості) з наявною сумою з використанням ставки дисконтування. Визначення справедливої вартості за приведеною вартістю ґрунтується на припущенні про те, що потенційний інвестор (покупець) не заплатить суму, яка перевищує поточну вартість майбутніх грошових потоків; зі свого боку, продавець не продасть за ціною, нижчою за поточну вартість прогнозованих майбутніх доходів. У результаті такої рівноваги сторони дійдуть згоди про ринкову ціну, що дорівнює поточній вартості майбутніх доходів. По суті, підхід, заснований на наведеній вартості грошових потоків, виявляється більш відповідним оцінним методом, коли поточна діяльність може дати певне уявлення про те, якою вона стане в майбутньому, включаючи припущення про подальші темпи зростання. Визначення справедливої вартості активу або зобов'язання з використанням методу оцінки за приведеною вартістю охоплює всі наведені нижче елементи з погляду учасників ринку на дату оцінки:

- оцінку майбутніх потоків грошових коштів від оцінюваного активу або зобов'язання;

- очікування щодо можливих змін суми та часу одержання потоків грошових коштів, що становлять невизначеність, притаманну потокам грошових коштів;

- часову вартість грошей, представлену ставкою за безризиковими монетарними активами, строки погашення або строки дії яких збігаються з періодом, який охоплюють потоки грошових коштів, та які не становлять жодної невизначеності щодо строків і ризику дефолту для їхнього утримувача (тобто безризикову ставку винагороди);

- ціну, сплачувану за прийняття невизначеності, притаманної потокам грошових коштів (тобто премію за ризик); інші фактори, які учасники ринку взяли б до уваги за обставин, що склалися;

- ризик невиконання зобов'язань, що належить до цього зобов'язання, включно з власним кредитним ризиком підприємства (тобто особи, яка взяла на себе зобов'язання).

Загальні принципи застосування будь-якого методу оцінки за приведеною вартістю полягають у:

- Потоки грошових коштів і ставки дисконтування повинні відображати припущення, які використовувалися б учасниками ринку під час установлення ціни на актив або зобов'язання.

- Для потоків грошових коштів і ставок дисконтування повинні враховуватися тільки ті фактори, які належать до оцінюваного активу або зобов'язання.

- Для того, щоб уникнути подвійного обліку або не упустити вплив чинників ризику, ставки дисконтування повинні відображати припущення, сумісні з припущеннями, притаманними потокам грошових коштів.

- Припущення щодо потоків грошових коштів і ставок дисконтування мають бути послідовними між собою. Наприклад, номінальні потоки грошових коштів, які включають ефект інфляції, повинні дисконтуватися за ставкою, що включає ефект інфляції. Номінальна безризикова ставка винагороди включає ефект інфляції. Фактичні потоки грошових коштів, що виключають ефект інфляції, повинні дисконтуватися за ставкою, що виключає ефект інфляції. Аналогічним чином потоки грошових коштів за вирахуванням податків повинні дисконтуватися з використанням ставки дисконтування за вирахуванням податків. Потоки грошових коштів до сплати податків повинні дисконтуватися за ставкою, сумісною із зазначеними потоками грошових коштів.

- Ставки дисконтування повинні враховувати основоположні економічні фактори, пов'язані з валютою, в якій виражені потоки грошових коштів.

Дисконтування приклад 3

Компанія А здійснює оцінку справедливої вартості активів за приведеною вартістю. Для розрахунку в компанії є дані реальної прибутковості за активами в розмірі 10 % річних. Очікувані темпи інфляції - 5 % на рік, тому компанія відображає грошові потоки з урахуванням темпу інфляції. Так ставка дисконтування становить 15%. Щоб визначити теперішню вартість грошових потоків, компанія повинна для дисконтування використовувати номінальну ставку відсотка. Для цього можна застосувати формулу Фішера:

1 + Номінальна ставка відсотка =

= (1 + Реальна ставка відсотка) × (1 + Відсоток інфляції).

Таким чином, компанія А дисконтувати грошові потоки буде за номінальною ставкою:

[(1 + 0,1) × (1 + 0,05)] - 1 = 15,5 %.

Дисконтування приклад 4

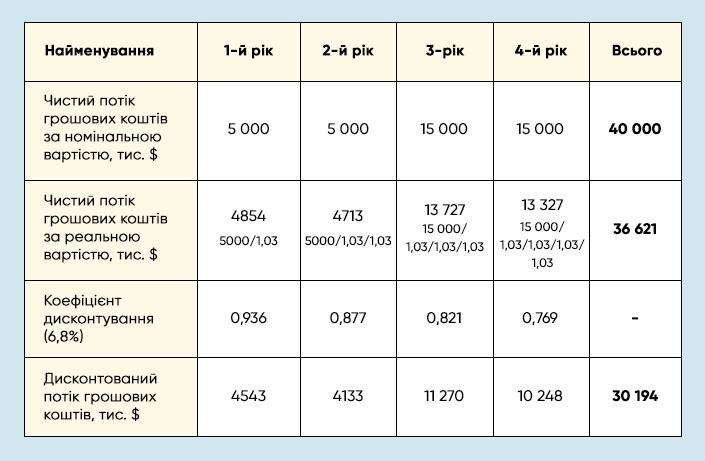

Компанія А розраховує справедливу вартість обладнання. Вартість капіталу після оподаткування за номінальною вартістю становить 10 %. Припустимо, інфляція становить 3 % на рік. Є така інформація про грошові потоки за номінальною вартістю:

Таким чином, справедлива вартість активу становить 30 192 тис. $. Розглянемо дисконтування грошових потоків за реальною вартістю.

(1 + Реальна ставка відсотка) =

(1 + Номінальна ставка відсотка) / (1 + Відсоток інфляції) =

(1 + 0,1) / (1 + 0,03) = 6,8 %.

У цьому випадку справедлива вартість активу становитиме 30 194 тис. $. Таким чином, справедлива вартість, визначена методом дисконтування за номінальною вартістю, і дисконтована за реальною вартістю мають однаковий результат.

Дисконтування приклад 5

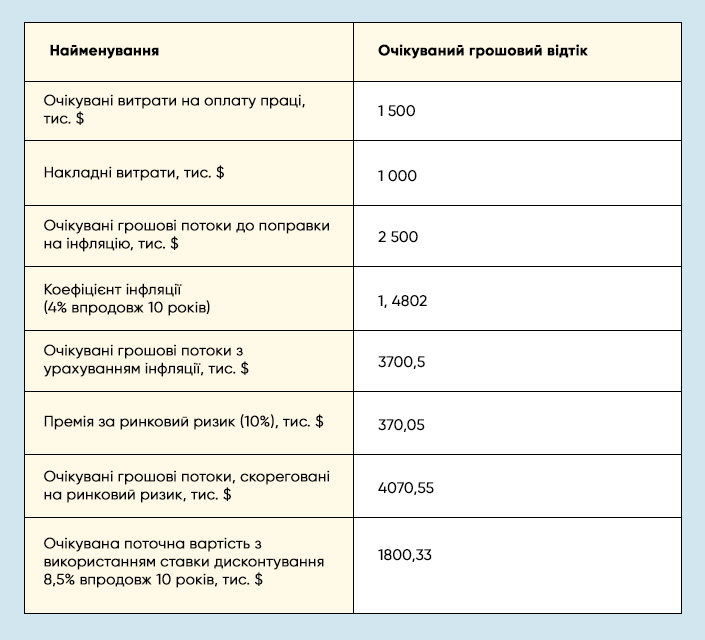

На 1 січня 2014 року компанія має зобов'язання з виведення з експлуатації устаткування після закінчення строку корисного використання, який оцінюється в 10 років. Компанія провела оцінку витрат на виконання зобов'язання і визначила інші умови, пов'язані з його виконанням:

- Очікуваний відтік грошових коштів на виконання робіт підрядником – 1500 тис. $. Підрядник, як правило, вимагає компенсацію за ризик того, що фактичні відтоки грошових коштів можуть відрізнятися від передбачуваних через невизначеність, властиву строку виконання, який настане через 10 років. За оцінками компанії, розмір такої компенсації становить 10 % з урахуванням інфляції.

- Очікуваний відтік на оплату накладних витрат компанії – 1000 тис. $.

- Очікуваний рівень інфляції – 4 % на рік.

- Безризикова ставка станом на 1 січня 2014 року для строку 10 років становить 5 %. Компанія коригує цей показник на 3,5 % з урахуванням ризику невиконання. Таким чином, ставка дисконтування з урахуванням ризику становить 8,5 %.

Справедлива вартість зобов'язання розраховуватиметься з використанням дисконтування грошових потоків таким чином:

Таким чином, справедлива вартість зобов'язання становить 1800,33 тис. $. Метод дисконтування допоміг визначити цю цифру.

Метод дисконтування грошових потоків

Дисконтування грошових потоків – це метод оцінки вартості майбутніх грошей.

Методом дисконтування грошових потоків інвестори оцінюють майбутні очікувані грошові потоки і дисконтують їх за ставкою прибутковості, що враховує часову вартість грошей і відносні ризики інвестицій. Можна представити метод дисконтування грошових потоків такою формулою:

DCF = CF1 / (1 + k) + CF2 / (1 + k)2 + CFn / (1 + k)n,

dcf формула, де DCF – дисконтований грошовий потік;

CF1, CF2, CFn – грошові потоки за періодами;

k – ставка

дисконтування.

Вільний грошовий потік компанії являє собою грошовий потік від активу до виплати будь-яких боргових платежів. В операційних грошових потоках не враховуються відсотки та їхній вплив на податки, оскільки цей фактор безпосередньо враховується в коефіцієнті дисконтування. При оцінці майбутніх очікуваних грошових потоків зазвичай виділяють такі типи ризиків:

- одиничний ризик;

- ринковий ризик.

Одиничний ризик являє собою невизначеності, властиві очікуваним грошовим потокам.

Метод оцінки ризику

Метод оцінки ризику – це використання методу статистичної ймовірності. При застосуванні методу оцінки за очікуваною теперішньою вартістю використовується набір потоків грошових коштів, який представляє зважене з урахуванням імовірності середнє значення всіх можливих майбутніх потоків грошових коштів. Отримана в результаті розрахункова величина ідентична очікуваній вартості, яка в статистичному вираженні є середньозваженим значенням можливої вартості дискретної випадкової змінної з відповідною ймовірністю, що зважується. Оскільки всі можливі потоки грошових коштів зважуються з урахуванням імовірності, одержуваний у результаті очікуваний потік грошових коштів не є умовним і не залежить від виникнення будь-якої певної події.

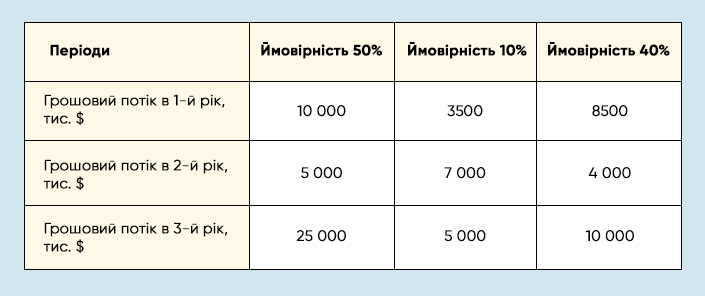

Дисконтування приклад 6

Компанія А розраховує справедливу вартість обладнання. Вартість капіталу компанії становить 10 %. Є така інформація про розподіл імовірності надходження грошових потоків:

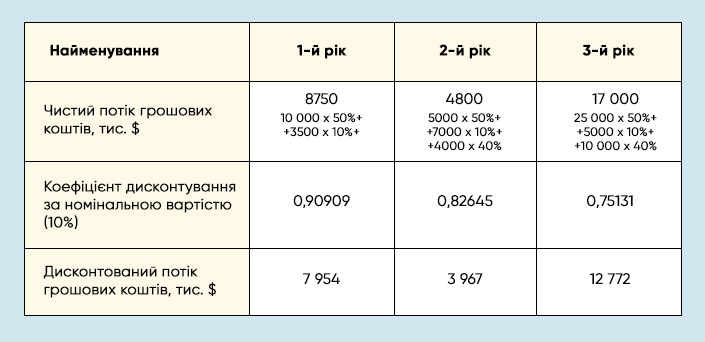

Розрахуємо дисконтовану вартість грошових потоків.

У цьому випадку справедлива вартість активу становитиме 24 693 тис. $. Слід зазначити, що на практиці може існувати багато можливих результатів (результатів). Однак для того щоб застосувати метод оцінки за очікуваною теперішньою вартістю, не завжди потрібно враховувати розподіл усіх можливих потоків грошових коштів, використовуючи складні моделі та методи. Замість цього можна розробити обмежену кількість дискретних сценаріїв і ймовірностей, які охоплюють безліч можливих потоків грошових коштів.

Ставка дисконтування

Приведення спрогнозованих грошових потоків у поточну вартість здійснюється за допомогою ставки дисконтування.

Довідково

Ставка дисконтування – це норма дохідності, яку бажає отримувати інвестор від вкладених коштів. При цьому важливою складовою норми прибутковості є компенсація за ризик, пов'язаний з інвестуванням. Слід зазначити, що ставка дисконтування не залежить від структури капіталу компанії та способу, за допомогою якого компанія фінансувала придбання активу, оскільки майбутні потоки грошових коштів, очікувані від активу, не залежать від того, яким чином компанія фінансувала придбання активу. Застосовувана ставка дисконтування повинна відповідати типу грошового потоку. Ставки дисконтування можна також поділити таким чином:

- ставка дисконтування для власного капіталу;

- ставка дисконтування для позикового капіталу.

Взаємозв'язок ставки дисконтування для власного капіталу і ставки дисконтування для позикового капіталу характеризується такою формулою середньозваженої вартості капіталу (WACC):

WACC = Ke × We + Kp × Wp + Kd × Wd × (1 × T),

де Ke – вартість звичайних акцій, %;

We – частка звичайних акцій у структурі капіталу;

Kp – вартість привілейованих акцій, %;

Wp – частка привілейованих акцій у структурі капіталу;

Kd – вартість позикового капіталу, %;

Wd – частка позикового капіталу в структурі капіталу;

T – ставка податку на прибуток, %.

Розрахунок вартості власного капіталу ставки на основі моделі дисконтування дивідендів (kр) розраховується за такою формулою:

kр = D / P,

де D – фіксований розмір дивідендів, що виплачуються;

Р – ринкова ціна однієї акції на цю мить.

Цей розрахунок ґрунтується на таких припущеннях:

- існує розвинений високоліквідний ринок акцій;

- оцінку фінансового активу можна здійснювати за прогнозованими потоками платежів, які отримують власники капіталу; дивіденди за акціями фіксовані та не змінюються за роками;

- строк обігу акцій необмежений.

Розрахунок вартості власного капіталу на основі моделі вартості звичайних акцій (kе) з прогнозованим приростом дивідендів ґрунтується на формулі:

kр = D / P,

де D – фіксований розмір дивідендів, що виплачуються;

Р – ринкова ціна однієї акції на цю мить.

Цей розрахунок ґрунтується на таких припущеннях:

- існує розвинений високоліквідний ринок акцій;

- оцінку фінансового активу можна здійснювати за прогнозованими потоками платежів, які отримують власники капіталу;

- дивіденди за акціями фіксовані та не змінюються за роками;

- строк обігу акцій не обмежений.

Розрахунок вартості власного капіталу на основі моделі вартості звичайних акцій (kе) з прогнозованим приростом дивідендів ґрунтується на формулі:

kе = (D1 / P0) + g,

де D1 – грошові дивіденди на одну акцію, виплата яких очікується наприкінці першого періоду;

Р0 – ринкова ціна однієї акції зараз;

g – прогнозоване щорічне зростання дивідендів.

Цей метод найкраще підходить для компаній, що зростають зі швидкістю, яка не перевищує швидкості номінального зростання в економіці, з добре встановленою політикою виплати дивідендів, і ці виплати вони мають намір здійснювати і в майбутньому. Вартість власного капіталу розраховується також на основі моделі оцінки капітальних активів (САРМ). Модель оцінки капітальних активів передбачає, що очікувана прибутковість інвестора складається з двох компонентів: безризикової ставки прибутковості та премії за ризик інвестування. Сама ж премія за ризик коригується на систематичний ризик активу. Систематичний ризик позначається бета-коефіцієнтом (β).

Найважливіші з припущень у цій моделі:

для всіх інвесторів період вкладення однаковий;

інформація вільно та негайно доступна для всіх інвесторів;

інвестори мають однорідні очікування, тобто однаково оцінюють майбутні прибутковості, ризик і коваріації прибутковостей цінних паперів;

безризикова процентна ставка однакова для всіх інвесторів.

Нижче наведено дисконтування формула розрахунку вартості власного капіталу (Re) за моделлю САРМ:

Re = Rf + (Rm − Rf ) × β,

де Rf – безризикова ставка прибутковості, %;

Rm – ринкова прибутковість власного капіталу, %;

(Rm − Rf) – премія за ризик, %;

β – бета-коефіцієнт, що характеризує ризик компанії.

Вважається, що безризикова ставка прибутковості однакова для всіх інвесторів. Як безризикову ставку можуть використовувати державні облігації країни-емітента. Метод CAPM є найбільш ринковим. За наявності розвиненого фондового ринку в оцінній практиці цей метод застосовується найчастіше. Таким чином, принцип тимчасової вартості грошей використовується у фінансовому обліку для відображення низки операцій, наприклад пов'язаних з обліком угод за довгостроковими позиками, фінансовою орендою, кредиторською та дебіторською заборгованістю, з обліком операцій з векселями та облігаціями, для відображення амортизації премій та дисконтів (знижок) за облігаціями, для оцінки компонентів витрат і багато чого іншого. Принцип тимчасової вартості грошей є основою в галузі фінансів, він дає розуміння цінності грошей у часі, має вирішальне значення для визначення очікуваної віддачі від вкладених інвестицій.

FAQ

Для яких цілей може застосовуватися метод дисконтування?

Метод дисконтування застосовують для таких цілей:

- Визначення поточної цінності майбутніх грошових надходжень. Допомагає враховувати знецінення грошей з плином часу і визначити вартість майбутніх грошей на поточний момент.

- Порівняння ефективності інвестиційних проєктів. Метод дисконтування грошових потоків, який дає змогу привести грошові потоки різного часу до одного періоду для порівняння і різних інвестиційних проєктів.

- Вибір найбільш вигідного інвестиційного проєкту. Допомагає оцінити проєкт з найвищим потенціалом і віддачею в майбутньому, з урахуванням зміни вартості грошей у часі.

- Ухвалення обґрунтованих інвестиційних і фінансових рішень. Дані оцінки дисконтованих грошових потоків дають змогу ухвалювати обґрунтовані рішення про вкладення коштів.

- Оцінка вартості компаній і активів. Дає змогу провести оцінку вартості компаній і активів з урахуванням майбутніх грошових потоків.

Що таке NPV?

Net Present Value (NPV) або Чиста теперішня вартість – фінансовий показник, що означає майбутній грошовий дохід із проєкту з уже врахованою зміною вартості грошових коштів у певний період. NPV допомагає розрахувати прибутковість з урахуванням інфляції. Інвестиція вважається ефективною, якщо NPV вище нуля.

Чим NPV відрізняється від чистого прибутку?

Чиста приведена вартість (NPV) і Чистий прибуток – це різні фінансові показники, які використовують для різних цілей.

За допомогою NPV оцінюють майбутні грошові потоки, а саме: різницю між сумою вкладених коштів і чистих дисконтованих доходів на строк проєкту. Тобто допомагає оцінити ефективність інвестицій.

Чистий прибуток – це сума, яка залишається після вирахування всіх витрат і податків із загального доходу компанії. Показник демонструє фінансові результати за певний часовий період (місяць, квартал, рік).

Тобто NPV відрізняється від чистого прибутку тим, що застосовується для оцінки вартості майбутніх грошових потоків з урахуванням зміни вартості грошей у часі, а чистий прибуток показує фінансові результати компанії за певний період у минулому.