Размерами операционной прибыли можно и нужно управлять. Это — основная задача не только CFO, но и всего топ-менеджмента компании. Однако не все руководители вовлекаются в этот процесс. Некоторые поверхностно относятся к системе бюджетирования или вовсе ее не внедряют в финансовый учет. В материале вы узнаете, как с помощью эффективных инструментов бюджетирования управлять операционной прибылью и какие ресурсы для этого нужны.

Основные проблемы управления прибылью в современном бизнесе

Для начала посмотрим, что мешает эффективно управлять операционной прибылью в компании:

- Слабо прогнозируемая рыночная среда

- Политические, экономические и социальные факторы, влияющие на бизнес

- Отсутствие выстроенной системы управления, низкая вовлеченность и слабая мотивация персонала

- Рост себестоимости и издержек бизнеса (инфляция, ценовая политика поставщиков, модернизация, необходимость обновления продуктовой линейки)

- Короткий жизненный цикл продукта, ограничивающий горизонт планирования, риски в разработке и введении нового

- Влияние мировых рынков и глобализации экономики

- Необходимость диджитализировать бизнес-процессы

- Нерациональное распределение ресурсов

- Наличие инвестиционных проектов и финансирование программ развития

- Отсутствие системы бюджетирования и актуальной управленческой информации

Понимаем, что основная часть проблем исходит от внешнего окружения, относится к неконтролируемым. Однако, любая компания может эффективно управлять внутренними процессами, в том числе, выстроив систему бюджетирования.

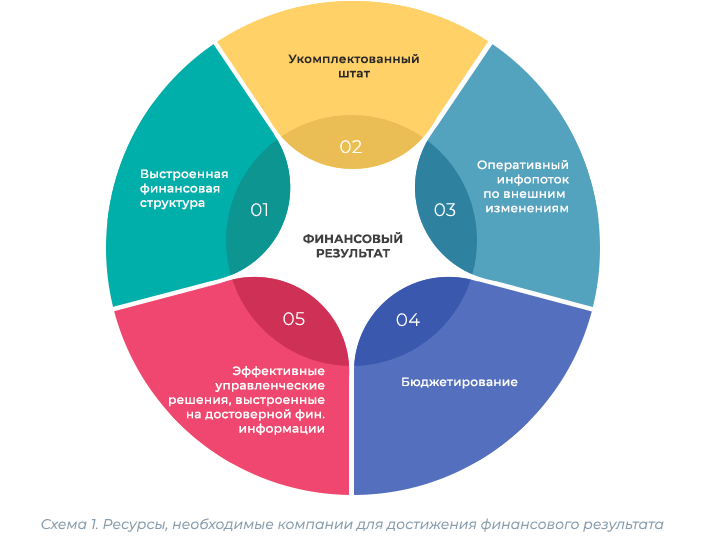

Какие ресурсы нужны для получения необходимого финансового результата?

Операционную прибыль генерирует операционная деятельность компании: продукт, сотрудники, выстроенные бизнес-процессы. Для достижения планового размера финансового результата необходимо понимать задачу и иметь достоверную оценку текущей ситуации.

На практике, выстраивание практичной и соответствующей реальной хозяйственной деятельности финансовой структуры, к сожалению, остается редкостью. Причин у этого несколько: экономия на фонде оплаты труда и оптимизированная организационная структура, результатом чего является сумбурный поток информации и пробелы в контроле текущей ситуации, а также принятие необходимых управленческих решений. Даже при таких условиях, доработка финансовой структуры может происходить с успешным результатом путем привязки реальных лиц принимающих решения к конкретной хозяйственной операции.

Какова роль бюджетирования в достижении желаемого финансового результата?

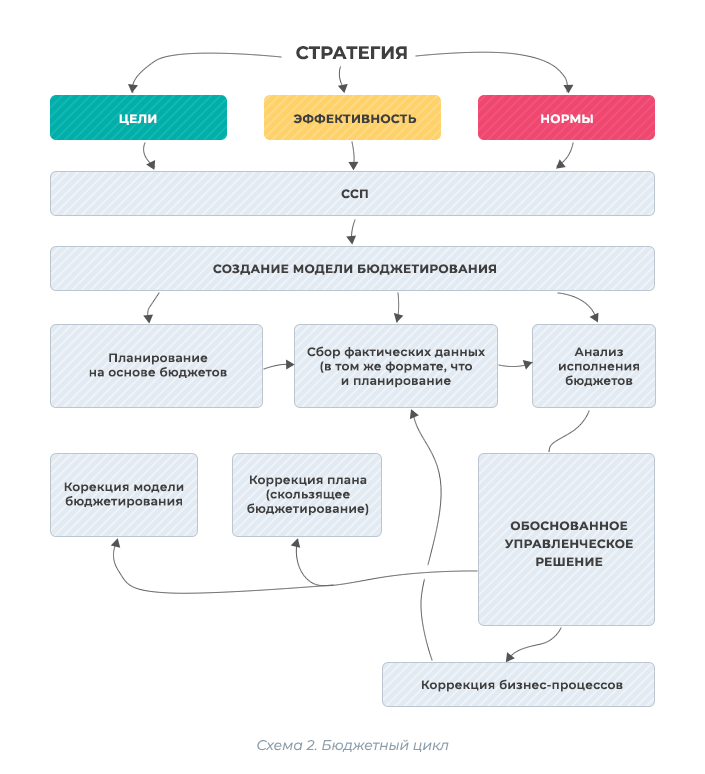

Бюджетирование изначально отталкивается от стратегии бизнеса, позволяя ему получать желаемые результаты. Без ясного понимания доходов и расходов, возникающих при ведении бизнеса и постоянного контроля деятельности компании, работать с прибылью практически невозможно.

Бюджетирование дает возможность в любой момент видеть показатели эффективности бизнеса, в частности:

- в каких объемах будет отгружена продукция и поступят денежные средства в ближайшем будущем

- плановый объем прибыли в текущем периоде и возможность вывести денежные средства из деятельности предприятия

- какие долговые обязательства перед поставщиками и бюджетом должны быть погашены

- есть ли потребность в новых кредитах и какой их требуемый объем.

Бюджетирование — это эффективный инструмент для планирования доходов и расходов, прогнозирования прибыли, который позволяет определить то, на чем можно сэкономить, чтобы ее увеличить.

Если профессионально вести бюджетирование, то повышается производительность, развиваются прибыльные направления и минимизируются бессмысленные затраты.

Успешные кейсы дает не единоразово поставленное бюджетирование, либо только операционное бюджетирование (раз в месяц), а полноценный бюджетный цикл. При внедрении бюджетирования в систему управления, когда ежедневно мониторятся основные отклонения по уровню деловой активности по денежному потоку, решения менеджмента эффективны и адаптивны.

Анализ чувствительности операционной прибыли как основа для эффективного бюджетирования

Для того, чтобы бюджетирование стало эффективным механизмом управления прибылью, необходимо правильно расставить приоритеты. Разработать для центров финансовой ответственности ключевые показатели, бюджетные лимиты и нормативные значения.

Классические примеры, которые до сих пор актуальны в применении для достижения желаемого уровня операционной прибыли:

- Точка безубыточности

- CVP-анализ

- Анализ «что если» по изменению основных факторов чувствительности операционной прибыли (анализ чувствительности)

- Сбалансированная система показателей

Главным успешным фактором на практике является вовлеченность специалиста по бюджетированию в реальные бизнес-процессы компании, а также верная расстановка приоритетов.

Почему недостаточно одной выстроенной организационной структуры?

Обычно система управления, задачи руководства и текущие бизнес процессы живут своей жизнью, а учет и финансовое планирование — своей. Центрами финансовой ответственности являются выделенные (удаленные) подразделения, в лучшем случае, виды деятельности. Центры доходов, затрат и инвестиций, распределенные внутри существующей организационной структуры с соответствующими полномочиями и бюджетными регламентами, персональными KPI, встречаются довольно редко.

Распределение лиц, принимающих решения, статей затрат\доходов\инвестиций, методов расчета и лимита финансирования на практике встречается и того реже. Нерегламентированный процесс с белыми пятнами не является управляемым.

Почему мало бюджетирования месяца?

Успешные кейсы в бюджетировании работают следующим образом. При наличии годового плана, разбитого на ключевые показатели, и ЦФО по согласованной финансовой структуре, ежемесячно принимаем операционные бюджеты, формируем прогнозные формы финансовой отчетности. НО важнейшим фактором является ежедневный контроль отклонений основных факторов, пересмотр принятых бюджетов, принятие управленческих решений на упреждение критических отклонений. Либо сглаживание ситуации, либо же, наоборот, использование дополнительных доходов эффективно.

На видео ниже я расскажу о 3-х успешных кейсах внедрения бюджетирования в разных компаниях. В одной организации системы бюджетирования не было вовсе, в другой — была выстроенная система бюджетов, но не проводился анализ. А в третьей — бюджетированием занимался неквалифицированный специалист из смежного отделения. Как выходили из ситуации и что получили компании в итоге — смотрите на видео.