Показатели финансового анализа предприятия позволяют определить его текущее состояние, возможности и проблемы. Эту ценную информацию используют как для принятия текущих управленческих решений, так и для разработки стратегии. В получении такой информации также заинтересованы инвесторы, акционеры, собственники бизнеса. Поэтому каждая компания нуждается в специалисте, который на основании данных из отчетов умеет формировать адекватные выводы о результатах деятельности и составлять обоснованные прогнозы.

В данной статье мы сделаем попытку рассмотреть коэффициенты каждой из основных групп и научимся правильно трактовать их смысл.

Что дает анализ финансовых показателей предприятия

Анализ финансовых показателей – один из методов оценки состояния предприятия и его возможностей в будущем. Он выступает основой стратегического планирования, помогает управленцам

выявить ресурсы и направления последующего развития предприятия, найти его сильные и слабые стороны.

Анализ финансовых коэффициентов проводится с целью выявления оптимальных путей достижения целей предприятия, таких как, повышение деловой активности – оборачиваемости активов,

обеспечение ликвидности и финансовой устойчивости, увеличение прибыльности предприятия. Аналитик должен разбираться в многообразии цифр из бухгалтерской и управленческой

отчетности, чтобы быть способным определить эффективность текущей деятельности предприятия и выработать рекомендации по ее увеличению.

Нужно заметить, что в финансовом анализе главное не расчет показателей, хоть финансовый аналитик должен уметь их рассчитывать, а правильное истолкование полученных результатов. От этого зависит эффективность принимаемых решений в управлении компанией.

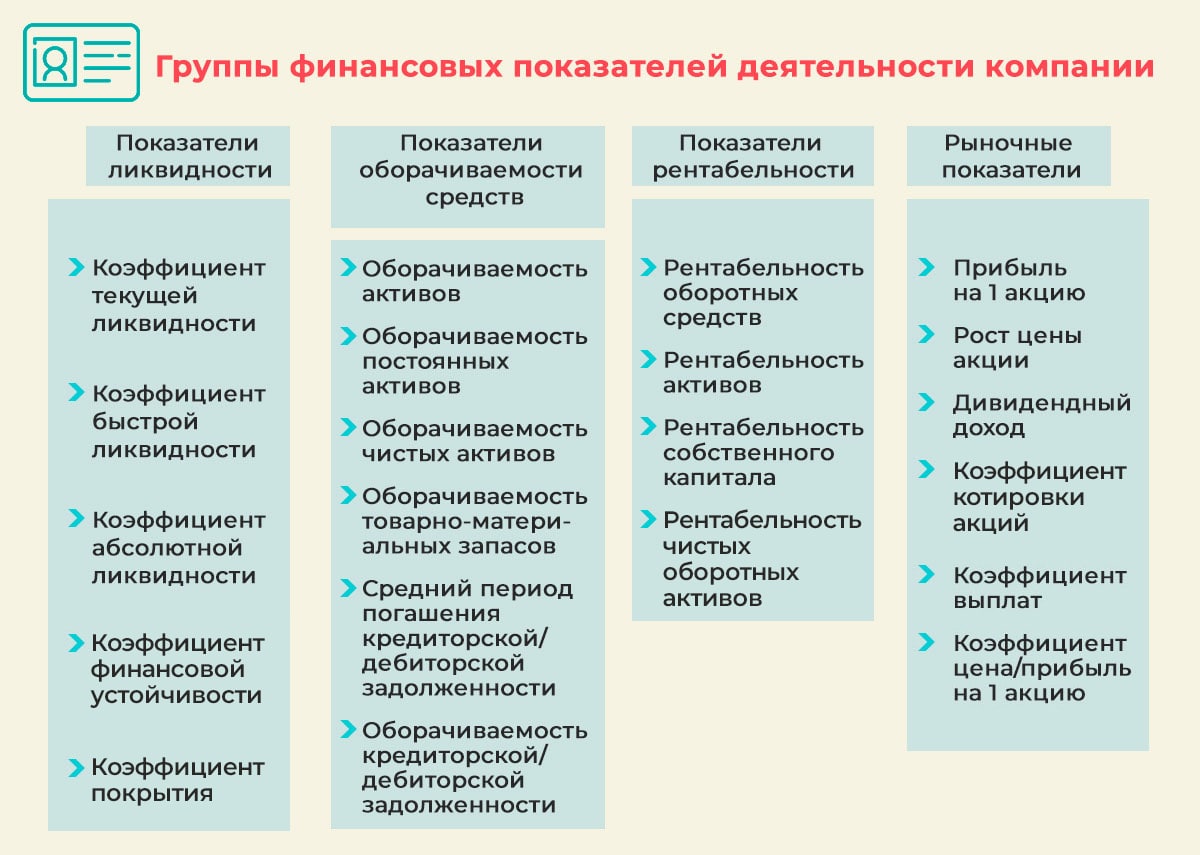

Основные группы показателей финансового анализа

В финансовом анализе используется более 200 коэффициентов. Все они характеризуют 4 основные стороны деятельности компании:

- ликвидность

- оборачиваемость активов

- рентабельность

- рыночная стоимость

Для каждой из этих групп показателей рассчитываются свои коэффициенты. Они могут отличаться зависимо от задач анализа и пользователей, для которых предназначена эта информация.

Рассмотрим подробнее каждую из групп коэффициентов.

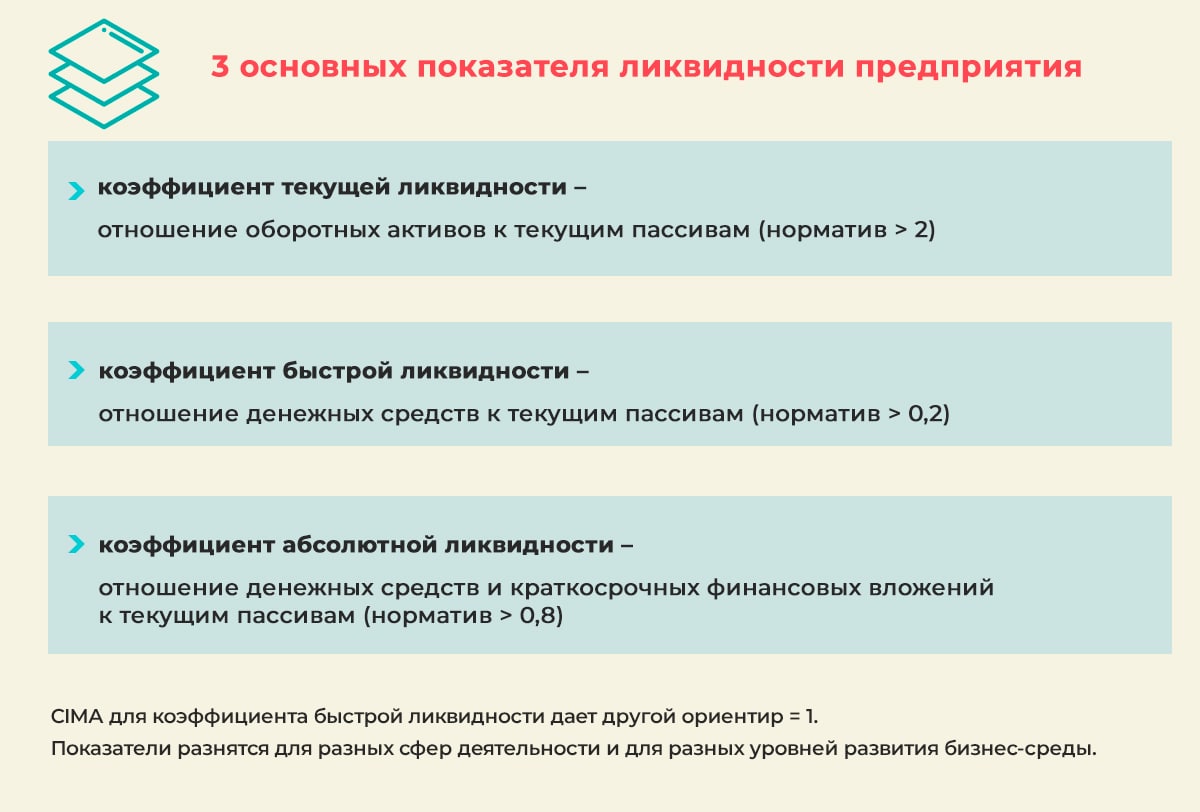

Показатели ликвидности

Способность компании выплачивать свои обязательства за счет текущих активов – одно из условий ее финансовой стабильности. Адекватно оценить ее позволяют коэффициенты ликвидности.

Показатели рассчитываются на основании бухгалтерского баланса (Формы №1). Чем они выше, тем выше платежеспособность предприятия.

Показатели оборачиваемости средств

Коэффициенты оборачиваемости позволяют оценить эффективность управления активами и капиталом предприятия. Основой для их расчета выступает выручка от продаж продукции или услуг, ее отношение к среднегодовому размеру активов, дебиторской и кредиторской задолженности. Для проведения анализа необходимо:

- собрать данные за последние 3-5 лет;

- установить положительную или отрицательную динамику;

- сравнить результаты с конкурентами в отрасли.

Дополнительно рассчитывают период оборачиваемости активов по формуле:

Период оборачиваемости = Отчетный период/ Коэффициент оборачиваемости активов

Чем меньше значение, тем выше интенсивность использования активов компании. В сферах оптовой и розничной торговли период оборачиваемости активов, как правило, меньше, чем в

промышленности и строительстве.

Показатели оборачиваемости наибольшую ценность представляют для внутренних пользователей информации – для менеджмента предприятия. Рост оборачиваемости свидетельствует о росте

эффективности использования активов.

Коэффициенты рентабельности

Коэффициенты рентабельности отражают степень прибыльности деятельности предприятия. Они рассчитываются как отношение прибыли к величине показателя, рентабельность которого находим. Показатели для расчета коэффициентов рентабельности берутся из управленческой или данные бухгалтерской отчетности (Баланса и Отчета о финансовых результатах). Чем выше значения, тем эффективнее задействованы анализируемые ресурсы предприятия.

В показателях рентабельности заинтересованы как внутренние пользователи финансовой информации – менеджеры предприятия, так и внешние – собственники, инвесторы. Показатели рентабельности играют важную роль в разработке инвестиционной, финансовой и маркетинговой стратегий компании.

Рыночные показатели

Анализ рыночной активности позволяет сделать вывод о том, как рынок оценивает эффективность финансово-хозяйственной деятельности предприятия, рациональность его дивидендной политики и самое главное – его привлекательность для акционеров или инвесторов.

Важным показателем, учитываемым при анализе рыночных коэффициентов предприятия, является стоимость акций. Если она увеличивается, значит рынок оценивает, что инвестиции

используются рационально, а эффективность деятельности растет.

Дивидендный доход – еще один важный показатель, характеризует процент возврата денежных средств акционерам на вложенный в акции капитал. Чем выше значение, тем выгодней для

акционера дальнейшие инвестиции в деятельность предприятия.

Потенциальных инвесторов обычно интересует коэффициент котировки акций. Он рассчитывается как отношение рыночной к балансовой стоимости акции. Если значение больше единицы,

компания считается инвестиционно привлекательной.

Важным дополнением к анализу рыночных коэффициентов является показатель стоимости компании. Важно, чтобы финансовый аналитик, кроме прочего, знал методы оценки стоимости бизнеса.

4 важных аспекта анализа финансовых показателей

Чтобы провести адекватный анализ финансовых показателей предприятия, необходимо:

- Иметь полное описание финансовой деятельности компании за анализируемый период – отчет о финансовых результатах, о движении денежных средств, балансовый отчет и т.д.

- Сопоставить коэффициенты за разные периоды, а также сравнить со среднестатистическими значениями в отрасли, результатами предприятий-конкурентов;

- Сравнивая полученные значения с рекомендуемыми, делать скидку на специфику хозяйственной деятельности компании. Например, для торговли и промышленности пределы нормы отличаются в разы.

- Проводить анализ показателей в комплексе. Например, коэффициент ликвидности сам по себе не слишком информативен. Чтобы получить объективную картину, необходимо проанализировать показатели различных групп – оборачиваемости, финансовой устойчивости, рентабельности.

Анализ финансовых показателей – эффективный инструмент в руках аналитика

Рассчитав финансовые показатели, можно узнать о текущем положении дел на предприятии и оценить его перспективы. Грамотный анализ позволит правильно выстроить стратегию развития, улучшить концепции управления активами и привлеченными средствами компании. Главным источником информации при этом выступает отчетность организации, мониторинг которой желательно проводить почаще.